Akcie na celém světě vesměs začaly mohutně růst. A to zejména díky euforii spojené se zvolením Donalda Trumpa americkým prezidentem. To ostatně přiznává i Česká národní banka (ČNB) ve své zprávě o výsledku hospodaření za minulý rok: „K růstu akciových indexů do značné míry přispěl výsledek amerických prezidentských voleb. Od nové administrativy trh očekává stimulaci ekonomiky USA, která může následně ovlivnit i další světové trhy.“

Trump totiž plánuje mohutné investice do infrastruktury, snížení daňové zátěže pro firmy nebo například uvolnění regulace v oblasti financí či životního prostředí. „Co se konkrétně amerického akciového indexu S&P 500 týče, den před volbami měl 2132 bodů a do konce roku se zhodnotil na 2239 bodů, tedy o více než pět procent,“ uvádí k dopadu amerických voleb Markéta Fišerová z ČNB.

I díky Trumpovi proto akciové portfolio ČNB vyneslo celkem 17,2 miliardy včetně dividend ve výši přibližně pěti miliard korun. Na začátku uplynulého roku si přitom tehdejší guvernér ČNB Miroslav Singer takový výnos nepředstavoval. „Do loňského roku jsme měli zpravidla násobně vyšší výnosy akciových portfolií ve srovnání se zbytkem rezerv. Letos už to možná tak úžasné nebude,“ sdělil v té době Singer týdeníku Euro.

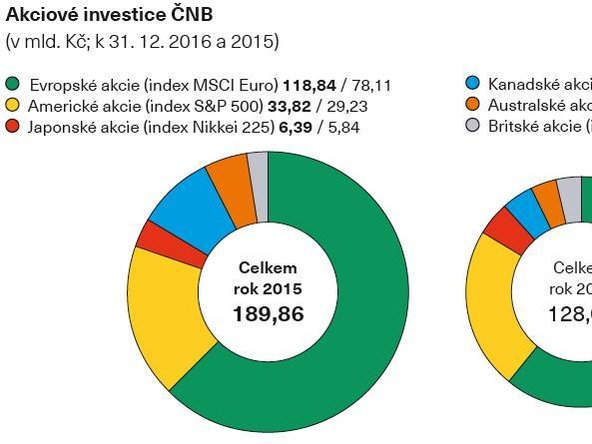

Nakonec ovšem akcie s přehledem zvítězily nad dluhopisy z pohledu výnosu, přestože v nich měla centrální banka uloženo jen devět procent devizových rezerv, což představuje částku téměř 190 miliard korun. Čistý výnos z dluhopisů byl totiž „pouze“ 10,5 miliardy, přičemž objem investice je přes 1,3 bilionu.

Akciové investice jsou součástí strategie národní banky, jak spravovat obrovské devizové rezervy, které před rokem 2008 představovaly zejména dluhopisy. Nákupy akcií totiž snižují riziko celého portfolia, protože jejich ceny se obvykle pohybují opačně než ceny dluhopisů.

Přes 300 miliard v akciích?

Investice centrální banky do akcií mohou v letošním roce ještě dramaticky vzrůst. ČNB totiž při zahájení těchto investic chtěla do portfolií investovat okolo deseti procent z devizových rezerv. A právě ty se výrazně zvýšily z 2,2 bilionu korun ke konci loňského roku na 3,3 bilionu na konci března. Příčinou je příliv spekulantů, kteří sázeli na posílení koruny vůči euru. Na devizovém trhu proto za eura nakupovali koruny. ČNB pak vrámci svého kurzového závazku hájit kurz koruny na úrovni okolo 27 korun za jedno euro musela nakupovat evropskou měnu.

Guvernér ČNB Jiří Rusnok přitom na konci dubna potvrdil, že v akciích chce mít centrální banka okolo deseti procent rezerv. To by znamenalo, že by ČNB musela nyní zvýšit investice do akcií na 330 miliard korun, pokud by desetiprocentní hranici chtěla splnit. To ovšem představuje navýšení akcií v rezervách o zhruba 140 miliard oproti konci 2016.

Centrální banka vlastní akcie západoevropských, amerických, britských, japonských, kanadských a australských korporací. V portfoliu má přitom akcie technologického kolosu Apple, americké velkobanky JPMorgan Chase, britské banky HSBC nebo například australského těžebního obra BHP Billiton. Tyto firmy jsou totiž součástí burzovních indexů, které správci portfolií - finanční kolosy State Street a BlackRock - kopírují. „Jednotlivé akciové tituly jsou tedy nakupovány a prodávány tak, aby držené portfolio co nejtěsněji kopírovalo daný index,“ dodává Fišerová. Celkem ČNB vlastní přes 1400 akciových titulů.

Vlastnictví akcií ale přináší nečekané problémy, kterým ČNB musí čelit. „Musí řešit i situace, zda se připojit k žalobě na Volkswagen“ upozorňuje ekonom J&T Banky Petr Sklenář. Německá automobilka podváděla spotřebitele, když uváděla nižší emise u svých dieselových motorů, čímž naštvala kromě majitelů aut rovněž investory.

„Je to zcela špatně. Centrální banka není od toho, aby prováděla investice. Dostává se tím mimo hřiště měnové politiky,“ kritizuje nákupy akcií Sklenář s tím, že místo měnové politiky musí centrální bankéři řešit investiční strategii nebo kam peníze investovat.

Pokřivený trh

ČNB nicméně není jedinou centrální bankou na světě, která investuje do akcií. Spíše se jejich počet zvyšuje. Důvodem jsou nízké úrokové sazby ve vyspělých zemích, což znamená nízké výnosy z dluhopisů. Centrální banky od Švýcarska po Jižní Afriku proto čím dál více investují do akcií společností, ale i korporátních dluhopisů. „Když výnosy klesly skutečně nízko a přiblížily se nule v roce 2014, rozhodli jsme se začít investovat do akcií“ zdůvodnil nákupy akcií pro list Wall Street Journal Jarno Ilves, investiční ředitel Bank of Finland. Ten chce i letos zvyšovat nákupy těchto cenných papírů.

Vzrůstají ale obavy, že centrální banky křiví trh. Mohou totiž - na rozdíl od soukromých investorů - nakupovat akcie bez ohledu na riziko a výši ceny. Existuje proto hrozba, že vyženou hodnotu firem příliš vysoko a tím zároveň sníží možné výnosy pro ostatní hráče na trhu.

Mezi investiční přeborníky se řadí zejména centrální banky Číny, Švýcarska a Japonska. Právě Bank of Japan patří mezi přední vlastníky japonských korporací. Figuruje například mezi pětkou největších akcionářů u 81 největších japonských korporací. Je také největším vlastníkem firmy Yamaha Corp. vyrábějící piana.

„Jedině v Japonsku může centrální banka zasahovat v takové míře do trhu“ prohlásil Masahiro Ičikawa, investiční stratég Sumitomo Mitsui asset Management. „Investoři se však ptají, zda je to skutečně správné“ dodal. Japonská centrální banka nenakupuje akcie napřímo, ale přes burzovně obchodované fondy.

Na celé situaci je přitom zvláštní, že světové centrální banky hledají vyšší výnos i za cenu zvýšeného rizika kvůli tomu, že se prudce snížily výnosy z dluhopisů. Toto prostředí přitom pomohly a pomáhají vytvářet svými kroky, kdy do ekonomik ve velkém pumpují peníze.

Ze světové ekonomiky čtěte více: