Lidé pomalu přestávají mít strach ze zásadních finančních rozhodnutí a od budoucnosti si již neslibují výrazně lepší podmínky.

Autor: Jakub Stadler

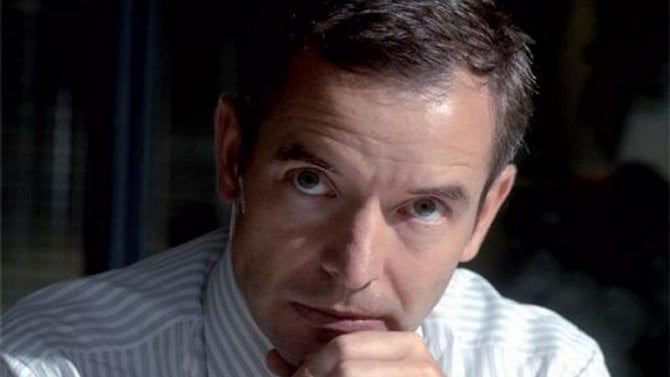

Vzhledem k tomu budeme moci situaci na hypotečním trhu již brzy označit za stabilizovanou, říká generální ředitel Hypoteční banky Jan Sadil. V odhadech týkajících se sektoru stavebnictví ale tak optimistický není. Slabší jedinci podle něj propad stavebního trhu nepřežijí.

Jak se podle vás bude vyvíjet situace ve stavebnictví? Myslíte, že se potvrdí odhady odborníků, podle nichž má zkrachovat asi pětina stavebních firem?

Současná doba s sebou jistě přináší pročištění trhu. Netroufám si však odhadovat, jak velká část stavebních firem nepřežije. Obecně ale nepřežívají slabší a špatní. Důkazy platnosti tohoto pravidla můžeme ostatně pozorovat již dnes.

Jaký dopad budou mít krachy stavebních firem na situaci na trhu?

Doufám, že jejich výsledkem bude zkvalitnění dostupných služeb. Před pár lety měl člověk štěstí, když nějakou – jakoukoliv – stavební firmu, která by byla ochotná ujmout se jeho zakázky, vůbec sehnal. V minulosti bylo práce hodně a teď je jí méně, takže se dostáváme do situace, kdy si můžeme z nabídek stavebních firem vybírat a zvolit tu nejvýhodnější. Můžeme si vybrat firmu, která je schopná odvést opravdu kvalitní práci.

České banky výrazně omezily poskytování úvěrů firmám podnikajícím v oblasti stavebnictví. Co přesně je vedlo k tomuto kroku?

Banky v době krize skutečně úvěrovou aktivitu omezily. Lépe zvažovaly, do které oblasti trhu budou své peníze investovat, podrobně zkoumaly rizikovost a likviditu svých potenciálních klientů a výsledkem bylo mimo jiné obecné omezení financování developerských projektů. Většina bank navíc zpřísnila podmínky pro poskytování úvěrů.

Které konkrétní kroky bank developerům zkomplikovaly život?

Doba počátku ekonomického propadu byla pro developery skutečně velmi kritická, nebylo totiž jasné ani to, jak se banky zachovají ve vztahu k jejich klientům – zda a do jaké míry budou ochotné financovat koupě bytů fyzickými osobami u developerů. Byl položen větší důraz na požadavek vlastních zdrojů financování projektů. Kromě toho se od developerů začalo ve větší míře žádat prokázání toho, že jsou jejich projekty prodejné, tedy že je o něj zájem. To je třeba bance prokázat již v okamžiku, kdy je realizace projektu teprve v počátcích, což nově nastavené podmínky ztížily.

Za první pololetí letošního roku poskytly české banky podle údajů Ministerstva pro místní rozvoj občanům hypoteční úvěry v celkové hodnotě 38,5 miliardy korun. Tato částka je o tři procenta nižší než v prvním pololetí loňského roku. Rok 2009 byl přitom v tomto ohledu o celých 39 % horší než rok 2008, ve kterém se hypoteční trh začal propadat. Znamenají tato čísla jen to, že se snížil zájem lidí o hypotéky, nebo i to, že se snižuje zájem bank některým lidem hypotéky poskytovat?

Začnu historií. Současnou situaci totiž porovnáváme s dobou přímo neuvěřitelných úspěchů. V roce 2007 se poskytly nové hypotéky v celkové hodnotě téměř sto padesát miliard korun. Ten objem a tehdejší růst byl extrémní a neopakovatelný – a my jsme si toho byli vědomi. Příčinou byla mimo jiné i změna daňové legislativy. Chystalo se zvýšení daně z přidané hodnoty u bytových nemovitostí, což mnoho lidí pobídlo k rychlé koupi bytu. Teď se nacházíme v situaci, kterou budeme moci s velkou pravděpodobností už v nejbližší době označit jako stabilizovanou.

Banky samozřejmě neztratily zájem poskytovat hypoteční úvěry, ale je pravda, že omezily poskytování rizikových typů úvěrů. To jsou ty, jejichž hodnota se pohybuje okolo sta procent ceny kupované nemovitosti – to znamená ty, kdy klient do koupě neinvestuje žádné vlastní prostředky. Banky teď podmínky tohoto produktu nastavily mnohem přísněji než v době boomu. V letech 2007 a 2008 se podíl tohoto typu hypoték počítal v desítkách procent, dnes jsou to jen jednotky. Na celkovém snížení počtu poskytovaných hypoték pak samozřejmě mělo podíl i toto zpřísnění podmínek pro poskytování rizikovějších úvěrů.

Zní to jako by vás krize vlastně vůbec nepostihla…

Pokles, ke kterému došlo v roce 2009, byl větší, než jsme čekali, to přiznávám, ale na naše aktuální hospodářské výsledky dramatický vliv neměl – a vlastně ani mít nemohl. Náš byznys je postavený na dlouhodobosti produktu. U hypoték je průměrná doba splatnosti dvacet čtyři let. První roky obchodů nejsou pro výkaz zisků a ztrát banky nijak důležité. Propad trhu se tedy při naší velikosti na aktuálním hospodaření nijak podstatně nepromítá, respektive jsme to v našich plánech již zohlednili.

Na kterou oblast položili vaši risk manažeři v období ekonomického propadu největší důraz?

| JAN SADIL (41) |

| Narodil se 16. února 1969 v Praze. Vystudoval stavební fakultu na ČVUT. V roce 1995 zahájil svou kariéru bankéře v Komerční bance, kde se postupně vypracoval až na pozici ředitele odboru úvěrů pro občany. V Hypoteční bance pracuje od roku 2001. V roce 2003 byl jmenován předsedou představenstva a generálním ředitelem a tyto funkce zastává dodnes. Je členem správní rady Asociace pro rozvoj trhu nemovitostí a dozorčího výboru České bankovní asociace. Ve svém volném čase se věnuje sportu – cyklistice, vodnímu slalomu a lyžování. Je ženatý, má dva syny a dceru. |

Nejvíce bezpečnostních opatření jsme provedli, stejně jako ostatní banky, v oblasti již zmíněných stoprocentních hypoték. U hypoték poskytovaných na sedmdesát či osmdesát procent ceny nemovitosti jsme těch změn provedli jen velmi málo, ale to je dáno i tím, že naše risk politika nebyla nijak agresivní ani v minulosti.

Jak byste srovnal uvažování lidí, kteří si dnes chtějí pořídit bydlení, s přemýšlením těch, kteří tuto otázku řešili před rokem 2008? Potenciální klienti daleko více vyčkávají a svůj nákup mnohem lépe zvažují. Takové chování bylo myslím pro uplynulá dvě léta charakteristické. Lidé čekali na nižší úrokové sazby, na dramatický pokles cen nemovitostí, jenže nic takového se vlastně nestalo. Úrokové sazby se pohybují na víceméně stabilní úrovni. Období, kdy ceny nemovitostí dosáhly vrcholu, je sice za námi, ale neznamená to, že by jejich úroveň nějak dramaticky dále klesala. Snad i proto už dnes není vyčkávací taktika dodržována tak důsledně a trh se zvolna oživuje. Mnoho lidí nečekalo jen na lepší podmínky, jejich vyčkávání bylo motivováno i obavami ze závazků typu hypotéky, které se v době ekonomického propadu zesilují. Je taková zdrženlivost na místě?

Bylo by divné, kdyby byla v době ekonomického útlumu atmosféra výrazně jiná. Lidé daleko více přemýšleli o své budoucnosti a s tím přemýšlením bylo spojeno mnoho obav. Před krizí vypadala naše ekonomická situace růžově, nikdo příliš nemyslel na zadní kolečka. Lidé byli optimističtí a hypoték se nebáli. Ale v době útlumu se zastavili, zamysleli se a řekli si, že bude rozumné počkat, jak se vyvine situace jejich zaměstnavatele, nebo jak to dopadne s jejich pracovním místem… Lidé najednou trochu ztratili chuť se zadlužovat. A myslím, že to bylo celkem logické, protože v okamžiku, kdy nevíte, jestli za měsíc váš zaměstnavatel nezkrachuje nebo nepřijdete o místo, je zadlužování velmi nezodpovědné.

Je teď vhodná doba pro koupi bytu či domu?

Jsem hypoteční bankéř, takže nevím, jestli můžu být při zodpovídání této otázky dostatečně objektivní, ale úrokové sazby hypotečních úvěrů jsou myslím atraktivní a podle mého názoru nebudou nijak výrazně klesat. A mít vlastní bydlení bývá výhodné nejen ekonomicky, ale i psychologicky.

Úrokové sazby hypoték klesly minulý měsíc pod hranici pěti procent a mají dále klesat. Jak reagují potenciální klienti na tyto zprávy?

Vyčkávací taktika dnes není, jak jsem již řekl, tak silný a rozšířený fenomén jako v minulosti. Změny úrokových sazeb, ke kterým dochází, jsou nepatrné a pro celkovou výši měsíční splátky průměrné hypotéky nejsou myslím nijak významné.

Změnily se nějak ve srovnání s obdobím před rokem 2008 preference lidí týkající se velikosti, kvality a ceny pořizovaného bydlení?

Tohle nám naše čísla neřeknou. Průměrná výše částky, kterou poskytujeme v rámci hypotečního úvěru se mírně snížila. Před dvěma třemi lety se pohybovala okolo 1,8 milionu korun a teď klesla na zhruba 1,6 milionu korun. Faktorů, které to způsobily, je patrně více. Příčinou může být snížení cen nemovitostí, to, že klienti kupují menší nemovitosti, skutečnost, že v době krize lidé dávají přednost použití vlastních prostředků, ale také omezení poskytování stoprocentních hypoték.

Dávají lidé přednost domům nebo bytům? V extrémně úspěšných letech, tedy v roce 2007 a v roce 2008, se ve skupině lidí nakupujících nemovitosti prostřednictvím našich úvěrů zvýšil podíl těch, kteří si kupovali byty – a tedy ne rodinné domy. Jednalo se sice o asi jen desetiprocentní výkyv, ale přesto byl zajímavý. S největší pravděpodobností za ním stála očekávaná změna DPH a s ní související strategie developerů. Lidi, kteří tenkrát přemýšleli o koupi bytu, okolnosti přesvědčily, že není čas čekat, že teď je ta nejvhodnější doba k nákupu. Dnes už se situace ustálila, to znamená, že těch, kteří si kupují byty, je zhruba stejně jako těch, kteří dají přednost domu. Je možné, že se vrátí doba, kdy se Češi obešli bez developerů a stavebních firem, protože si své domky postavili sami nebo s pomocí příbuzných?

| OČIMA PROFITU |

| O ekonomickém propadu mluví Jan Sadil takřka výhradně v minulém čase. Nejen tím, ale i dalšími zdánlivě bezvýznamnými detaily vzbuzuje pocit, že vzít si hypotéku je dobrý nápad – žádné jediné možné a všespásné řešení, ale prostě jen výhodný krok. Nesahá po prvoplánových reklamních frázích, s citem profesionála vybírá slova, která sice hovoří ve prospěch jeho společnosti, ale zároveň nezní zaujatě či prázdně. Působí klidně a uvolněně, zároveň vás ale nenechá pochybovat o tom, že má situaci pevně v rukách a přesně ví, kam ji chce posunout. Stručně řečeno – Jan Sadil vypadá jako akcionářův splněný sen. |

Svépomocí je na malých vesničkách celkem dost, to je pravda, ale ve městech lidé chodí do práce, kde si vydělají na to, aby zaplatili hypotéku, a domek si nechají postavit nebo si ho koupí. Nějaký masový návrat svépomocí bych neočekával. Nezapadal by do systému, ve kterém naše společnost momentálně funguje. Kdo chce domek, měl by vydělávat dost peněz na to, aby si ho mohl pořídit, jenže to znamená, že bude v práci, a tudíž nebude mít čas na to, aby si ho postavil.

Je lepší vzít si hypotéku nebo si půjčit od příbuzných? Půjčka v bance je transparentní, jednoduchá a má jasně nastavená pravidla. U půjčky v rodině se často nepodaří optimálním způsobem vyřešit složitou otázku dokumentace a podmínek půjčky. Jistě, že půjčí-li mi rodiče bezúročně, je to logicky výhodnější než hypotéka, ale půjčování peněz mezi osobami blízkými podle mě může kazit vztahy a já osobně tomu nejsem moc nakloněn. Hypoteční banka je partnerem mnoha developerských projektů – konkrétně se jedná například o projekty Ekospolu, Finepu nebo Skansky. Jak se v poslední době vyvinul počet bytů či domů, které developeři ve spolupráci s vámi nabízejí?

Řekl bych, že uspokojivě. V letošním roce došlo v souvislosti s nimi ke zprostředkování více hypotečních úvěrů než ve srovnatelném období loňského roku. A větší byl přitom i celkový objem těch úvěrů.

Hypoteční banka nabízí v souvislosti s programem Zelená úsporám Zelenou hypotéku. Jaký je o ni zájem? Zvyšuje tento projekt počet vašich klientů? Tento produkt překvapivě mnoho klientů nezajímá, ale fakt je, že poptávka po jakýchkoli formách státní podpory je – z pro mě nepochopitelných důvodů – velmi nízká. Počet našich klientů, kteří využili zvýhodnění nabízeného v rámci projektu Zelené hypotéky, se pohybuje řádově ve stovkách, což jsou ve srovnání s celkovým počtem našich klientů zanedbatelná čísla. Aktuálně je k dispozici ještě státní finanční podpora pro mladé lidi do šestatřiceti let pořizující si nemovitost, která není starší než dva roky. Takoví klienti mají šanci získat úrokovou dotaci. A ani o tuto podporu není velký zájem, využívají ji desítky, maximálně stovky klientů. My jim ty možnosti přitom nabízíme a roční úspora, které lze jejich prostřednictvím dosáhnout, se pohybuje okolo deseti tisíc korun, takže tomu jevu sám moc dobře nerozumím. Skutečně vás nenapadá žádné vysvětlení?

Žádost o podporu s sebou nese další papírování, sice relativně jednoduché, ale nedá se vyloučit, že se mu mnozí klienti přesto raději vyhnou. Ale tohle je skutečně jen spekulace.

Hrozí, že se mladí lidé budou snažit zdržet co nejdéle u rodičů nebo že budou dávat přednost bydlení v podnájmu – tedy že se pokusí vyloučit výraz hypotéka ze svého slovníku i ze života?

Dětem se často nechce vyletět z rodičovského hnízda. Ale na západ od nás se bydlení řeší hypotékou standardně a já nevidím důvod, proč by to u nás mělo být jinak. Je v podstatě nemožné, aby příslušníci mladé generace byli schopni naspořit tolik, aby si mohli vlastní bydlení pořídit bez hypotéky, tedy aby si nemovitost mohli koupit za své vlastní peníze. Bude-li člověk v takové situaci chtít bydlet ve vlastním – a takoví lidé rozhodně nezmizí – budou myslím chápat hypotéku jako standardní nástroj pro pořízení si vlastního bydlení.

Budou Češi jednou stejně ochotní brát si hypotéky, jako byli Američané?

Americký systém je trochu jiný než náš. Dá se říci, že kdo si v Americe pořídí nemovitost bez hypotéky, je okamžitě tak trochu podezřelý. V Americe je daleko vyšší migrace obyvatelstva, takže si tam lidé berou třeba několik hypoték za život. Podle mých zkušeností se americké nemovitosti stavějí v nižší kvalitě. Češi, myslím, staví v porovnání s Američany poměrně kvalitní nemovitosti a tolik se nestěhují. V nemovitosti, kterou si Čech pořizuje na hypotéku, se zpravidla chystá strávit zbytek života. Mladé páry si třeba pořizují menší byty a později se přestěhují do rodinného domu, to ano, ale nemyslím si, že by se z hypotéky stala tak standardní a běžná záležitost jako třeba v Americe.

Kolika procentům klientů bank se v poslední době nepodařilo dodržet splátkový kalendář?

Přesná čísla si každá banka střeží a ani my nejsme výjimkou, čili je sdělit nemohu. Ale zhoršení ekonomické situace a zvyšování nezaměstnanosti se samozřejmě částečně promítlo i do kvality úvěrového portfolia. Ale portfolio hypotečních úvěrů je vždy v každé bance nejkvalitnější. Úvěry poskytované fyzickým osobám jsou v tomto ohledu vždy dobré, a pokud jsou navíc zajištěné nemovitostmi sloužícími k bydlení klientů, pak to znamená, že jsou velmi dobré. Důvod je prostý – lidé nechtějí přijít o střechu nad hlavou.

Co následuje v situaci, kdy klient není schopný svůj úvěr splácet?**

Nestává se, že by klient na něco takového přišel z ničeho nic, vždy tomu předchází nějaká událost – nemoc, ztráta zaměstnání nebo například rozvod. Klient by měl začít jednat už v okamžiku, kdy si uvědomí problémy, jež mohou nastat. Jakmile člověk zjistí, že jsou jeho splátky v ohrožení, měl by kontaktovat banku. Problémy se daleko lépe řeší v době, kdy je úvěr řádně splácen, je možné jej restrukturalizovat nebo zvolit jiné vhodné řešení. Klienti, kteří nejsou schopni splácet svoji nemovitost, ji často prodávají ve spolupráci s bankou – a myslím si, že to je asi nejlepší řešení z těch špatných. Ale v okamžiku, kdy klient nezaplatí a svoji situaci neřeší, spustí se relativně standardizovaný proces, který může skončit až prodejem pohledávky či dražbou nemovitosti.