Než podlehnete vábení bank a vezmete si hypotéku, pořádně počítejte. Před podpisem smlouvy byste měli mít finanční rezervu nejméně na šestiměsíční provoz domácnosti.

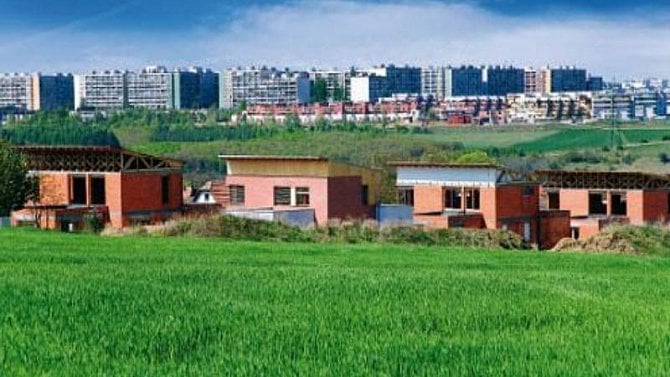

Foto: Profimedia.cz

Letošní rok hypotékám přeje. Jen za první čtvrtletí si Češi vzali přes 14 tisíc hypoték, tedy skoro o polovinu více než loni. Banky se předhánějí v nabízení nízkých úrokových sazeb a dalších bonusů pro zájemce o koupi domu či bytu. Jenže to může být jen předehra. Pokud vláda prosadí postupné zvyšování daně z přidané hodnoty, které zvýší ceny nových bytů a bytových rekonstrukcí, a zruší daňový odpočet úroků z hypoték, dá se letos na podzim čekat podstatně razantnější boj o nové zákazníky. Kromě daní bude na klienty působit i vědomí, že doba levných hypoték nejspíš brzy skončí. Úrokové sazby nejdříve začne zvyšovat Česká národní banka, což by se mělo nepřímo projevit i v dlouhodobých úrokových sazbách, které ovlivňují cenu hypoték. Pro letošek banky očekávají mírný růst sazeb ve druhé polovině roku zhruba o 0,2 až 0,3 procentního bodu.

Banky už teď počítají s tím, že na konci roku budou muset obsloužit více klientů. Bude se to podle nich hlavně týkat těch, kteří by si hypotéku stejně vzali, jen své rozhodnutí urychlí. „Poslední zvýšení DPH k 1. lednu 2008 mělo vliv na objem hypoték uzavřených v roce 2007. V roce 2007 byl objem hypoték na trhu rekordních 142,3 miliardy korun, v roce 2008 poklesl na 122 miliard korun. Podobný vývoj očekáváme i v letošním roce,“ říká Denisa Salátková z Poštovní spořitelny. Bankéři už proto přemýšlejí, jak zájemcům o koupi nemovitosti vyjít vstříc. Jedním z řešení jsou například hypotéky s odloženým čerpáním. Klient podepíše smlouvu ještě letos, ale nemovitost zaplatí až příští rok. Tím splní podmínky pro odpočet úroků z daňového základu. „Odložené čerpání hypotéky nyní umožňujeme do šesti měsíců od podpisu smlouvy, ale uvažujeme, že bychom tuto lhůtu prodloužili až na jeden rok,“ naznačuje Tomáš Kofroň, tiskový mluvčí Raiffeisenbank.

Pozor na supernízké sazby

Podlehnout reklamnímu tlaku a splnit si sen v podobě nového bytu či domu ještě letos bude snadnější než jindy. Už teď se banky snaží klienty přesvědčit, že hypotéka je dobrá volba. V časově omezených jarních akcích nabízejí například odpuštění některých poplatků či vedení běžných účtů zdarma. S odpuštěním poplatku za zpracování hypotéky přišla ČSOB. Týká se úvěrů do 70 procent zástavní hodnoty nemovitosti. Klienti tak mohou ušetřit až 18 tisíc korun. V České spořitelně nabízejí za uzavření hypotéky do konce července vedení běžného osobního účtu zdarma v prvním období fixace hypoteční úrokové sazby. V případě dvacetileté splatnosti mohou zájemci získat slevu na úrokové sazbě 0,3 procentního bodu, a to u fixace na pět, čtyři a tři roky. Hypoteční banka aktuálně sníží úrokovou sazbu o 0,3 procenta těm, kdo kupují novostavbu nebo si dům nechávají postavit.

Levnější hypotéku lze získat i za to, že u dané banky už klient má běžný účet a aktivně ho používá. Raiffeisenbank zvýhodní takové klienty o 0,4 procentního bodu, Česká spořitelna o 0,5 procentního bodu. Úrokovou sazbu sníží u některých bank i dodatečné životní pojištění, mBank pak láká klienty na to, že u ní neplatí poplatek za vyřízení úvěru. Některé banky bez sankcí rovněž umožní jednorázově splácet části půjčky i mimo dobu, kdy se mění úroková sazba.

Zlomit klienty chtějí některé banky inzerováním supernízkých úrokových sazeb. Až do konce května nabízí UniCredit Bank u své Převratné hypotéky sazbu od 2,5 procenta, mBank slibuje sazbu 2,99 procenta, LBBW Bank 2,9 procenta. Jenže to jsou hypotéky s proměnlivou úrokovou sazbou, která se mění tak, jak kolísá sazba, za niž si mezi sebou půjčují jednotlivé banky. Vzhledem k tomu, že nyní jsou mezibankovní sazby na historických minimech, lze čekat, že tyto variabilní úrokové sazby v budoucnu rychle porostou. Pokud by se mezibankovní sazby měly vrátit na úroveň před finanční krizí, znamenalo by to růst u variabilní hypotéky i o dva procentní body. Pokud zájemce o úvěr nepočítal s růstem sazeb, může se snadno v budoucnu dostat do problémů se splácením.

Neplatičů přibývá

Od loňska se podle zástupců některých bank a inkasních společností zvyšuje počet těch, kteří už splácení nezvládají, i když nejde o nijak masivní jev. „Nejčastěji se do problémů dostanou lidé ve druhém roce splácení,“ říká Tomáš Kofroň z Raiffeisenbank. Nicméně když už lidé přestanou platit hypotéku, znamená to, že se dostali na úplné finanční dno. „Lidé odkládají zbytné potřeby, jen aby mohli hypotéku uhradit. Dokonce se nám stává, že je daný člověk v exekuci kvůli jiným pohledávkám, ale hypotéku platí řádně a včas,“ tvrdí Jiří Poláček, provozní ředitel M.B.A. Finance.

Omezit riziko budoucí platební neschopnosti lze už před podpisem úvěrové smlouvy. Rodina by si měla udělat důkladnou analýzu příjmů a výdajů a odhadnout i budoucí větší výdaje. „Lidé často hazardují, protože si berou hypotéku, aniž by měli dostatečnou finanční rezervu pro případ, že by přišli o práci nebo se jim snížil příjem. Finanční rezerva by se měla pohybovat minimálně ve výši šestinásobku měsíčního příjmu,“ doporučuje Jan Lener z poradenské společnosti Broker Consulting.

Chladnou hl

avu a finanční obezřetnost by měli zachovat hlavně ti, kteří by se pro koupi nemovitosti rozhodli zejména kvůli všudypřítomným reklamním kampaním. Spoléhat na to, že banky je ochrání neposkytnutím hypotéky, kdyby na ni opravdu neměli, se totiž stoprocentně nedá.