Od začátku června jsou však lidé, kteří si půjčí od nebankovních poskytovatelů jako Fair Credit, ProCredia, Orange finance, Perfect Credit či další masy bezejmenných, mnohem více chráněni. Například sankce za nesplácení půjčky nesmějí přesáhnout polovinu vypůjčené částky. Je to jedno z opatření, jímž zákon o spotřebitelském úvěru brání práva finančně nejzranitelnější části populace.

Jak na nebankovní půjčku: skryté poplatky stále existují

Od úvěrové smlouvy je nově možné do dvou týdnů bez sankcí odstoupit a Česká národní banka může nepoctivé firmy pokutovat až 20 miliony korun. První pokuta už padla - půl milionu musela zaplatit firma VitaServNet. A především, všichni nebankovní poskytovatelé půjček musejí mít licenci, která klade vysoké nároky například na výši vlastního kapitálu a původ peněz, které půjčují. „ČNB jsme předložili více než 100 různých dokumentů, a každý dokument měl v průměru 20 stran,“ říká Rudolf Cejnar, výkonný ředitel společnosti ProfiCredit miliardáře Davida Berana.

Mokré IČO

Ze 108 firem, které Českou národní banku od prosince 2016 o licenci požádaly, jich prošlo 85. Poskytovatelů půjček však bylo mnohem víc. Podle odhadů Člověka v tísni to bylo několik stovek a živnostenských oprávnění na půjčky desítky tisíc (na půjčování peněz stačil pouze živnostenský list). Toto číslo je však nafouknuté, protože většina z nich svou činnost nevykonávala.

Velmi draze se však dá půjčit i po letošním květnu. Zákon o spotřebitelském úvěru nijak nereguluje výši úrokové sazby, za kterou se smí půjčovat, ani takzvanou roční procentní sazbu nákladů (RPSN), která vyjadřuje skutečnou výši úvěru se všemi poplatky. Například firma Viva Credit vlastněná dvěma Rumuny, která licenci od ČNB získala, na svých webových stránkách nabízí půjčku pět tisíc korun, za kterou za dvacet dní zaplatíte celkem 6250 korun. Vše online a bez ručitele. RPSN, která přepočítává náklady na jeden rok, je 5770 procent.

Cesta z dluhové pasti: jak vyhlásit osobní bankrot

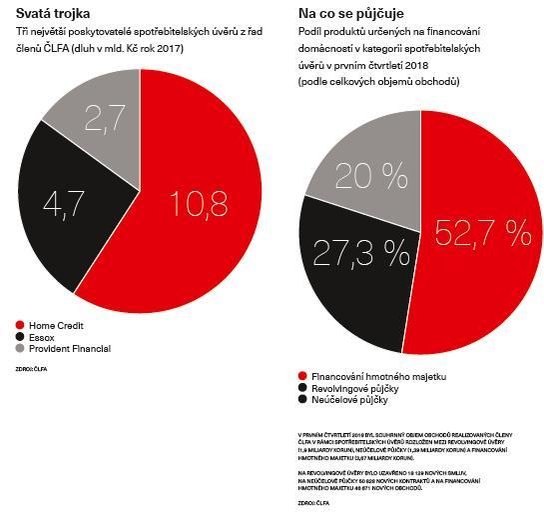

Je to extrémně vysoký úrok i ve srovnání s agresivními hráči na trhu spotřebitelských půjček jako Provident Financial či Fair Credit, kde se RPSN pohybuje mezi 100 až 200 procenty. I Home Credit Petra Kellnera deklaruje, že půjčuje maximálně za 50 procent RPSN. Nemluvě o bankách, které půjčují už za šest procent a i na kreditkách mají RPSN maximálně kolem 30 procent.

Podle samotných splátkových firem je přitom kritická hranice splácení mnohem nižší. „Láme se to někde kolem hranice 20 procent. Vyšší RPSN už lidé podle mé zkušenosti nejsou schopni dlouhodobě splácet,“ říká Petr Polenda, který má v poradenské firmě Broker Consulting na starosti nebankovní firmu ProCredia.

Podle Polendy by bylo řešením zavést registr půjček nebankovních firem. Ten by jednak zabránil situaci, kdy firmy půjčují lidem, kteří mají už několik půjček, a také by pomohl pošramocené pověsti nebankovních firem. Legislativa, která by registr zřídila, se však nepřipravuje.

Ne všechny firmy, které licenci nezískaly, však skončily. Některé podnikají dál i bez licence, protože našly v zákoně kličku. Například společnost RealMoney, která poskytovala půjčky s RPSN kolem 1500 procent, se nově jmenuje VistaCredit a mikropůjčky v řádu tisícovek poskytuje pouze živnostníkům. Na podnikatelské půjčky se totiž ochrana zákona o spotřebitelském úvěru nevztahuje. „Většina z firem se přesunula do neregulovaných vod podnikatelských úvěrů. Když to řeknu opravdu drsně, tak tam si teď mohou de facto dělat, co se jim zlíbí. A praxe ukazuje, že tak bohužel činí. Jejich metodu pracovně nazýváme úvěr na,mokré IČO. Žadateli je doporučeno, aby si zařídil jakýkoliv živnostenský list. Najednou je z fyzické osoby osoba podnikající a může si půjčit zcela nechráněna regulací a zákonem,“ říká obchodní ředitel firmy ProCredia Tomáš Karl. Podle informací týdeníku Euro nezřídka dochází i k tomu, že firmy půjčují i na samotné založení živnosti, která stojí tisíc korun. Na takové případy upozorňuje i ČNB, nicméně zatím „nezaznamenala zvýšenou četnost podání týkajících se této problematiky“.

Jako v Lidlu

Zákon o spotřebitelském úvěru přinesl i další novinku, která zamezí, aby půjčky rozdávali nepoctivci. Kromě toho, že lidé mohou do dvou týdnů od smlouvy odstoupit, se změnil i systém odměňování zprostředkovatelů. Zatímco dříve byli placeni „od úvěru“, tedy za každou uzavřenou smlouvu dostali provizi, podle nového zákona jsou odměňování podle toho, jak lidé půjčky splácejí. Hůře si tak vydělá ten zprostředkovatel, který rozdává úvěry těm, co už jsou zadlužení až po uši.

Zprostředkovatelé také musejí nově splňovat mnohem náročnější kritéria - musejí mít minimálně maturitu, nejméně tři roky praxi v oboru a především musejí složit odbornou zkoušku, která není jednoduchá ani pro vzdělanějšího člověka bez přehledu o finančních pojmech.

Národ v exekuci: v dluhové pasti jsou dva miliony Čechů

Některé firmy se tak obávají, že počet zprostředkovatelů, jichž je dnes evidováno kolem 25 tisíc, prořídne. „Myslím si, že o poradce bude boj. Vidíte, jak to vypadá třeba v Lidlu, kde se přeplácí zaměstnanci benefity?“ myslí si šéf právního oddělení Provident Financial Martin Šváb. Jeho firma má 1500 zprostředkovatelů a počítá, že zkouškou do konce listopadu, kdy je nejzazší termín, projde zhruba 1200 z nich.

Podobné čísla o „úmrtnosti“ svých poradců udávají i ostatní. U finančně -poradenské sítě Partners dosud udělalo zkoušku asi 80 procent poradců. Ačkoli Partners mají poradců také dost, myslí si, že v budoucnu by to tak kvůli zákonu být nemuselo. „Musíte mít nějaké zkušenosti, a to, že někdo má zkoušku, není záruka, že se bude schopen v oboru živit. Může to do budoucna omezit přístup lidí do oboru,“ varuje Stanislav Holeš, ředitel právního oddělení Partners.

Dále čtěte: