Důchodová situace v České republice nevypadá přívětivě a je třeba s ní něco dělat. Kvůli očekávanému demografickému vývoji hrozí, že se bude radikálně měnit poměr pracujících, tedy těch, co do systému přispívají, a důchodců, tedy těch, co ze systému vybírají. Čas utíká a zákonodárci zatím žádnou velkou změnu nerealizovali.

Takto by mohl vypadat úvodní odstavec ohledně důchodového systému. A mohl by být napsán v roce 2000, 2005 nebo 2010. Tak dlouho se o situaci mluví, ale žádná zásadní změna se tehdy nestala. K té došlo až za Nečasovy vlády před 10 lety, kdy začal platit druhý pilíř, který však byl po dalších pouhých třech letech zrušen. A od té doby se zas nice významného v tomto ohledu neudálo.

Problémem je, že ač se politici napříč spektrem stran shodnou na tom, že je třeba danou věc řešit, nikdy nedošlo ke shodě jak. Přitom nezbytná je výrazná změna, pravděpodobně dost nepopulární a ideálně odsouhlasená všemi, kdo zasedají a pravděpodobně budou zasedat i v budoucí vládě. Protože na přetahování typu ,zavedu, zruším, zavedu, zruším‘ není úplně čas.

Zvýšit věk odchodu do důchodu, nebo snížit důchody?

Aby stát zvládl (dokázal) situaci nějak řešit, má k udržení průběžného systému, tedy takzvaného prvního pilíře, dvě základní možnosti. Zaprvé prodlužovat dobu odchodu do důchodu a zadruhé v reálných číslech důchody postupně snižovat. Jiná cesta není, i když se nám sem tam někdo snaží namluvit něco jiného.

Nechme stranou situaci z pohledu státu a zaměřme se na jednotlivce. Jak řešit důchod individuálně? Pokud je člověk v produktivním věku a přemýšlí, jak se připravit na důchod či s jakým důchodem počítat, může se vydat cestou prvního a třetího pilíře. První pilíř je onen zmíněný průběžný systém, kde je budoucnost velmi nejistá, zatímco pilíř třetí představuje známé penzijní připojištění či doplňkové penzijní spoření.

A zde nastává další problém. Pokud řešíme spoření nebo investování na důchod, hlavním rizikem je inflace. Je tedy třeba využívat nástroje, které inflaci dlouhodobě poráží. Ze stránek asociace penzijních společností se dočteme, že na konci roku 2022 si spořilo na penzi celkem 4 390 174 účastníků (z toho 2 751 407 v transformovaných (starých) a 1 638 767 v účastnických (nových) fondech). Z toho v dynamické strategii je přibližně jen jedna čtvrtina účastnických fondů. Tedy jen něco málo přes 400 tisíc lidí, což značí přibližně 10 procent lidí majících penzijní produkt. Přitom pro všechny mladší padesáti, někdy až pětapadesáti let, je tato strategie jediná vhodná.

Proč ji lidé nemají? Důvodů je řada. Nedostatečnou znalostí produktu a obecně problematiky investování počínaje přes strach z rizika ztráty až po nechuť něco takového řešit. Případně spoléhají na to, že navýší příspěvek na penzijním produktu. To však nestačí.

Vezměme v potaz člověka, který si 40 let let odkládá tisíc korun měsíčně se státním příspěvkem 230 korun a má aktuálně naspořeno 100 tisíc, a podívejme se na dva různé scénáře. V rámci prvního je v dynamickém fondu, zatímco ve druhém případě spoléhá na fond konzervativní či staré penzijní připojištění. Pro modelaci používejme zhodnocení na úrovni 4,5 procenta pro dynamickou strategii a jedno procento pro tu konzervativní nebo starý transformovaný fond. Dle mě čísla blízká očekáváné dlouhodobé realitě.

Jaký bude po pětadvaceti letech rozdíl? U konzervativního produktu bude mít náš modelový střadatel v pětašedesáti letech přibližně 550 tisíc korun. Pokud se podíváme, jak by dopadla strategie dynamická, dostaneme se skoro na milion. Vše bez započítání inflace.

Vezmeme-li inflaci na úrovni tří procent, je situace závažnější. Dynamický fond skončí s necelými 600 tisíci a fond konzervativní nebo staré penzijní připojištění skončí dokonce na hranici 350 tisíc korun. Což rozhodně není částka, která vám zajistí zajímavé přilepšení k důchodu. Příklad je zjednodušený, ale na pochopení problému postačuje. Zahrnutí možnosti výsluhové penze či garance neztrátovosti u původního penzijního připojištění nejsou dostatečným důvodem pro jeho obhajobu.

Státem podporovaný penzijní produkt prostě nestačí

Pokud vezmeme v úvahu to, jak se státu za dvacet let podařilo vyřešit důchodovou otázku, a skutečnost, že dávat si tisíc korun na státem podporovaný penzijní produkt prostě nestačí, vychází nám z výše uvedeného jediné: vzít odpovědnost do vlastních rukou.

A začneme od konce. Pro příklad vezmeme čtyřicátníka. Je to sice trochu věštění z křišťálové koule, ale počítejme, že státní důchody budou v reálných hodnotách za 25 let na úrovni patnáct tisíc korun. Kolik bychom chtěli ze svého přihodit? A má se jednat o rentu nekonečnou, nebo na omezenou dobu?

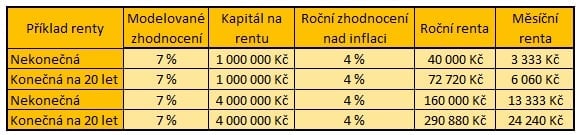

Základní poučka říká, že každý milion na stáří vám generuje měsíčně tři až čtyři tisíce nekonečné renty. Pokud naopak nic nemáte nebo nechcete nic ponechat potomkům a vaše prostředky na stáří plánujete například na dvacet let, měsíční renta se pohybuje kolem pěti až šesti tisíc. Získá-li tedy člověk během života čtyři miliony korun, má možnost mít 12 až 16 tisíc nekonečné renty nebo čerpat ve stáří po dobu 20 let rentu ve výši 20 až 24 tisíc korun měsíčně. Co je důležité, bavíme se o reálných cenách, nikoliv nominálních. Počítáme tedy již s inflací a částky zde uložené mají v čase reálnou hodnotu.

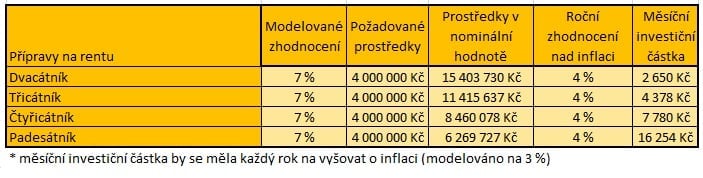

Co se týče obráceného pohledu, tak při důchodu v 65 letech a plánovaném investičním majetku na stáří v hodnotě čtyř milionů korun, by třicátník měl investovat přibližně čtyři a půl tisíce, čtyřicátník osm tisíc a padesátník již více než šestnáct tisíc korun (počítáno opět v reálných hodnotách). Důležité je, že klient by měl v čase úložky navyšovat ve výši inflace.

Z výše uvedeného vychází, že důchod by měl člověk začít řešit již v době, kdy začne pracovat. Klidně v osmnácti, dvaceti či pětadvaceti letech. Stejně jako by každý měl dbát o svoje zdraví, tak by měl pracovat na své finanční kondici do budoucna. Nejzákladnější produkt na stáří je doplňkové penzijní spoření, ale z pohledu vyřešení důchodů není dostatečné.

Čím dříve, tím lépe

Další možností, jak se na stáří finančně zajistit, jsou už přímo investice do podílových fondů, ETF a jiných nástrojů. Krokem jedna je se v dané oblasti buďto aktivně začít vzdělávat, což je spíše pro menší část populace, anebo si najít někoho, s kým danou situaci začít řešit. Není tajemstvím, že stát dlouhodobě nebude schopen zajistit důchody na úrovni, jaké by si většina z nás přála.

V dnešní době není problémem nechat si udělat na míru plán na stáří, kdy člověk ví, kolik si má odkládat a po jak dlouhou dobu, aby měl důchod alespoň přibližně takový, jaký si přeje. Pak už jen začít. Co nejdříve. Zaprvé, aby získal návyk a zkušenosti v oblasti, za druhé, aby využil dostatečně dlouhého času, který hraje pro něj.

Co se týče diverzifikace, tak při výše zvolených nástrojích je o diverzifikaci už postaráno. Portfolio lze vhodně doplňovat, ale globální akciové fondy rozšířené doplňkovým penzijním produktem jsou vhodný základ. Produkty mají význam v tomto uvedeném pořadí, ne obráceně.

A ještě důležitá poznámka: Na plánu je třeba pracovat, rozšiřovat ho a případně upravovat – ať už z důvodu inflace, či změny představy o výši důchodu.