Když už jsme u těch přirovnání, tak makroekonomie je v praxi něco tak trochu podobného vaření polévky. Musíme dosáhnout té správné teploty, při níž se z masa a zeleniny uvolňují do vody všechny ty dobroty, a teplotu kousíček pod bodem varu udržovat co nejdéle. Francouzi sice moc nerozumějí ekonomii, ale polévku vařit umějí a říkají tomuto stavu mijoter. Když si to neohlídáte, polévka vzkypí, přeteče, zaneřádí sporák a ještě se u toho nejspíše popálíte. V ekonomice vyvoláte nerovnováhy a bubliny, jejichž prasknutí pak také dost bolí.

My jsme na konci roku 2013 pořádně přiložili pod kotel zavedením devizových intervencí udržujících kurz koruny nad 27 korunami za euro. A už na konci roku loňského bylo jasné, že nám ta voda v hrnci začíná vřít a je třeba ztlumit plamen. Opuštění intervenčního režimu bylo nejočekávanější událostí roku 2017 a byly pro něj malovány nejdivočejší scénáře. Obvykle se předpovídalo prudké posílení české měny, které bude muset ČNB brzdit zavedením záporných úrokových sazeb.

Když 6. dubna přišel onen okamžik, nestalo se prakticky nic a koruna přistála na své tržní hodnotě zcela hladce a bez dopomoci nějakými dalšími skrytými intervencemi. To je samozřejmě pro centrální bankéře velký úspěch, ale ten se momentálně proměňuje ve významnou výzvu, protože mírné posilování kurzu nevede evidentně k dostatečnému zpřísnění měnové politiky a ekonomika se dále přehřívá, jak dokumentujeme v dalších částech tohoto textu.

Při zpětném pohledu je zřejmé, že klidné opuštění intervenčního režimu bylo vykoupeno jeho udržováním po delší dobu, než bylo nezbytné. Přinejmenším od konce roku 2016 bylo jasné, že koruna je cílem spekulativního útoku. Zahraniční investoři masově nakupovali korunová aktiva, zejména státní dluhopisy, s předpokladem, že na posílení koruny masivně vydělají. A nutno říci, že ministerstvo financí tyto spekulace svou emisní politikou zdatně podporovalo.

Na trhu tak po uvolnění kurzu vznikl stav, kdy na prodávající straně byla stamiliardová aktiva v korunách a proti nim jen slabá poptávka po eurech a dolarech, daná kromě jiného tím, že česká ekonomika i v době, kdy rostla rychleji než její největší obchodní partneři a růst byl tažen domácí spotřebou, dokázala udržovat přebytek v obchodní bilanci.

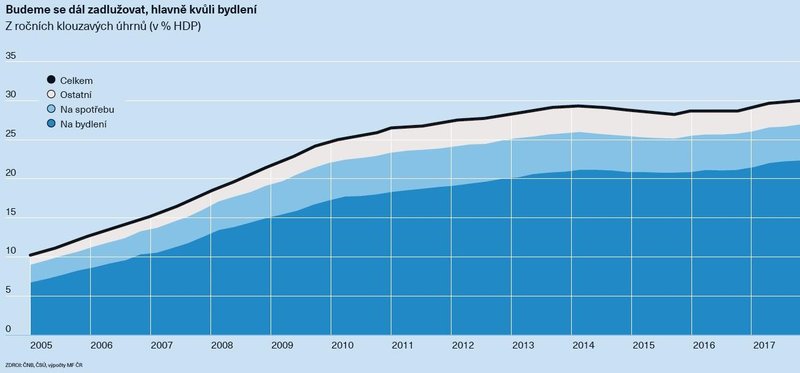

Kurz koruny tak posiloval velmi pomalu a stejně zvolna zpřísňovala měnová politika, což se projevilo v růstu inflačních tlaků a především v další akceleraci cen aktiv, zejména v případě nemovitostí, kde se přidaly i negativní faktory na straně nabídky.

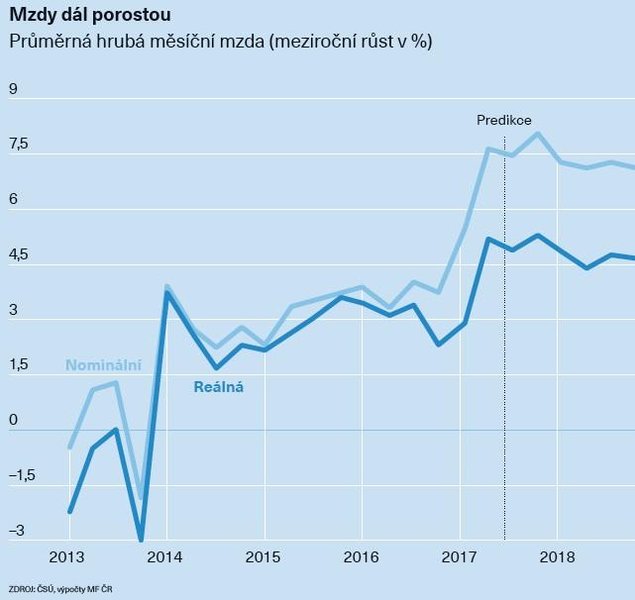

Bankovní rada však pokračovala v holubičí politice, první zvýšení sazeb o čtvrt procentního bodu přišlo až 2. listopadu a pokračování v normalizaci měnové politiky je stále velmi opatrné. Přitom je jasné, že tlak na ceny dál poroste, protože mzdy stále robustně rostou a příští rok tuto tendenci ještě masivně podpoří státní rozpočet, který posiluje mzdový růst ve veřejném sektoru o téměř 25 miliard korun. Navíc se výrazně zvyšuje počet státních zaměstnanců, což dál zhoršuje situaci na trhu práce, kde už prakticky žádná kvalifikovaná pracovní síla nezbyla. To je velmi příznivé klima pro mzdovou nákazu soukromého sektoru od státu. Takže přikládání pod kotel dále pokračuje.

Reality ulítlé od reality

Nikdy není pozdě zlepšit fungování trhu, ani když je tak přehřátý jako u českých nemovitostí. Bubliny na trzích aktiv bývají běžně rubem dlouhodobě uvolněných finančních podmínek. V našem případě národ nepostihne horečka investování do akciové bubliny (a doufejme) ani do bitcoinů.

Nicméně kdo sleduje týdeník Euro, najde tam úvahy o důsledcích rychlého růstu cen na českém realitním trhu z jara roku 2015, tedy před dvěma a půl roky. Už tehdy při hledání atraktivnějšího výnosu oproti bezpečným, avšak jen symbolicky úročeným vkladům, natožpak vládním dluhopisům neměli konzervativní Češi moc na výběr.

Pořízení nemovitosti jako investice, která vytváří hotovostní tok v podobě inkasa nájemného a navíc slibuje potenciál zhodnocení majetku v důsledku rostoucích cen, je oblíbená strategie, zvlášť když Češi nezažili prudký propad cen jako třeba ve Spojených státech nebo v Irsku.

Ve své podstatě je to triviální sázka na diferenciál mezi úrokovými sazbami z hypoték, které byly a dosud jsou o hodně nižší než vzestup cen nájemného, zejména v Praze, kde v posledních letech rostly ceny nemovitostí i tržního nájemného nejvíc. Při zpětném ohlédnutí je nerealizovaný výnos velmi pěkný, investice se za tu dobu zhodnotila o polovinu a momentálně není problém s likviditou na trhu. Pořád mluvíme o trhu prodávajícího. Otázkou je, jak dlouho ještě.

Indikátorů přehřátí realitního trhu je v Česku dost na to, aby je nemohla Česká národní banka ignorovat, zvlášť když nese odpovědnost za stabilitu nejen cen, ale i finančního sektoru.

Zažíváme to už potřetí - ceny rostly před vstupem do EU, pak do vypuknutí světové finanční krize v roce 2009 a další epizodu tu máme právě teď.

Palác Anděl. Investiční společnost LaSalle koupila Palác Anděl v Praze na Smíchově za téměř 1,5 miliardy korun.

Poprvé ovšem s regulacemi, neboť ČNB (a to správně) dospěla k názoru, že je vhodné začít trh trochu tlumit, jednak mírně zvýšenými požadavky na kapitál úvěrujících bank, jednak limity na „pákování“ hypoték v poměru k odhadní ceně pořizované nemovitosti, příjmu klienta a jeho schopnosti splácet.

Specifické „makroprudenční nástroje“ mají dvojí cíl. Zaprvé tlumit vývoj na trhu, který se přehřívá (nemovitosti), a zadruhé „nekazit večírek“ nasazením plošného zvýšení sazeb, jež by dvěma různě kombinovanými kanály (kurzem koruny a úrokovými náklady) poškodily českou ekonomiku, která je vysoce otevřená vůči zahraničnímu obchodu.

Před dvěma a půl lety jsme se v týdeníku Euru přimlouvali za zavedení „limited recourse hypoték“, kdy dlužník ručí nikoli celým svým majetkem a několikaletým budoucím příjmem, nýbrž pouze svojí nemovitostí. Klesne-li tržní hodnota nemovitosti pod nominál hypotéky, odevzdáváte klíče a jdete do nájmu, který také klesá - chráníte svůj cash flow. Riziko poklesu je na bance, která si jej ocení, jak umí, a pak jej nese. Proč tohle všechno připomínáme? Protože problém nezmizel, pouze narostl.

Jako součást „hypotečního menu“ by to například umožnilo ČNB vyhnout se politizaci svých kroků: že nějakými byrokratickými požadavky na spoluúčast maří dostupnost vlastnického bydlení. Poslanci by dostali vynikající příležitost soustředit své intelektuální úsilí nikoli na „drbání“ ČNB, ale na to, co mohou změnit a co je v jejich doméně. Například legislativní svéráz národního stavění, který blokuje nabídku nových bytů a výstavbu infrastruktury.

Příliv zvedající loďky

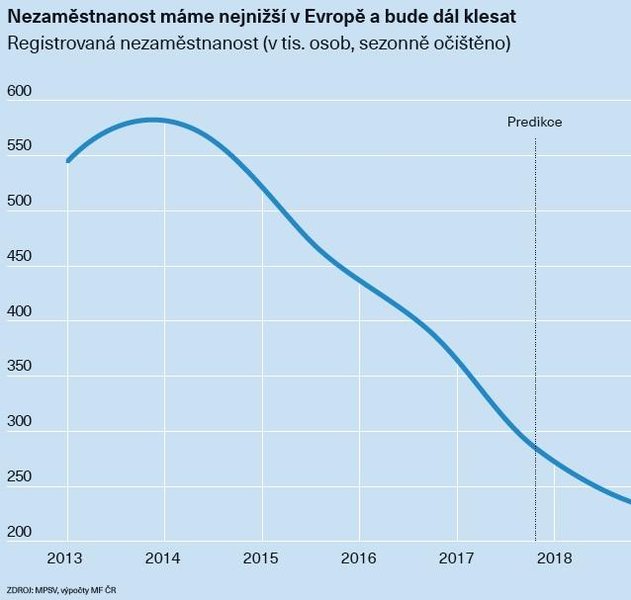

Jednou z věcí, které se ekonomové za vleklé české dvojí recese opravdu báli, bylo riziko, že vzroste podíl lidí, kteří i po hospodářském oživení budou mít problém se znovu začlenit, zkrátka najít si normální pravidelnou práci. K nejlepším zprávám uplynulého roku patří ta, že se to nestalo. Tedy ne že bychom problémy se sociálním a pracovním začleněním neznali, ale naštěstí se nedá říct, že by český trh práce zažil „hysterezi“, jak se tomu říká odborně, alespoň podle dostupných statistik soudě.

„Silný příliv zvedne všechny loďky,“ bývalo zvykem slibovat v politických proklamacích v anglosaských zemích, ale v Česku je pozoruhodné to, že v tomhle ekonomickém cyklu se konkrétně letos dostala míra ekonomické aktivity, (ne)zaměstnanosti na nejlepší hodnoty za celou generaci a příští rok to ještě vydrží.

Vzestup mezd v reálném vyjádření dosahuje hodnot, jaké vykazoval naposledy před deseti lety, přičemž výrazně rychleji rostou mzdy nalevo od mediánu. Můžeme diskutovat o tom, zda a v jaké míře, případně zda vůbec k tomu přispělo rychlé zvyšování minimálních mezd vládou a platového „benchmarku“ ve veřejném sektoru.

Jednoznačný verdikt o tom, zda negativní efekty rychlého růstu mzdových nákladů na zaměstnanost nepřeváží, přinese až recese. Uvidíme, co ukážou výběrová šetření o vývoji rentability v podnikové sféře za letošní rok, jaký podíl na celkové zaměstnanosti mají firmy, které se dostaly na hranici černé nuly, případně pod ni. Tahle data budou k dispozici až někdy v květnu 2018, ale už dnes je zjevné, že v mnoha firmách rostou mzdové náklady mnohem rychleji než tržby, protože konkurence nedovolí je přenášet v cenách na odběratele.

Nic neroste do nebe, ale je třeba vnímat mezinárodní kontext, protože Česko nežije na ostrově, naopak je do širší regionální, potažmo světové ekonomiky velmi úzce integrováno.

Co že máme tedy vidět? Kupříkladu to, že Německo zavedlo minimální mzdu až od roku 2015, ale nasadilo ji s 8,50 eura na hodinu velmi vysoko: třicet procent pracovníků v nových spolkových zemích (bývalá NDR) mělo mzdy pod její hranicí, u nás je to nesrovnatelně méně.

Druhý fakt je, že minimální měsíční mzda na Slovensku, v Polsku, Maďarsku, ale i v Rumunsku a Pobaltí je srovnatelná. Země, které jsou na tom z hlediska HDP na obyvatele podobně jako my, tedy Slovinsko nebo Portugalsko, mají minimální mzdy podstatně vyšší. A fajnšmekři sledující globální mzdový cvrkot si jistě povšimli, jak skokově rostly v posledních pár letech mzdy v oděvním průmyslu třeba v Kambodži, ve Vietnamu nebo Bangladéši poté, když Čína začala být drahá. Co tím chceme říct? Nic jiného než to, že když se ze dna neozývá ťukání levnější nabídky, cena disciplinované práce rychle stoupá.

Odvrácenou stranou téže mince jsou problémy, s nimiž se na vrcholku konjunktury setkává každý český zaměstnavatel a bohužel i zákazník. Při rostoucí poptávce po pracovnících vůbec nekoresponduje vzestup ceny práce s loajalitou, nasazením a spolehlivostí.

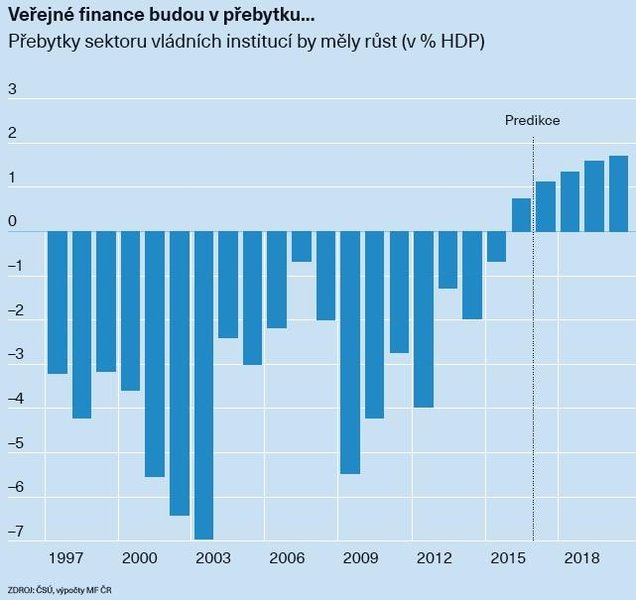

Nakrmená kasa

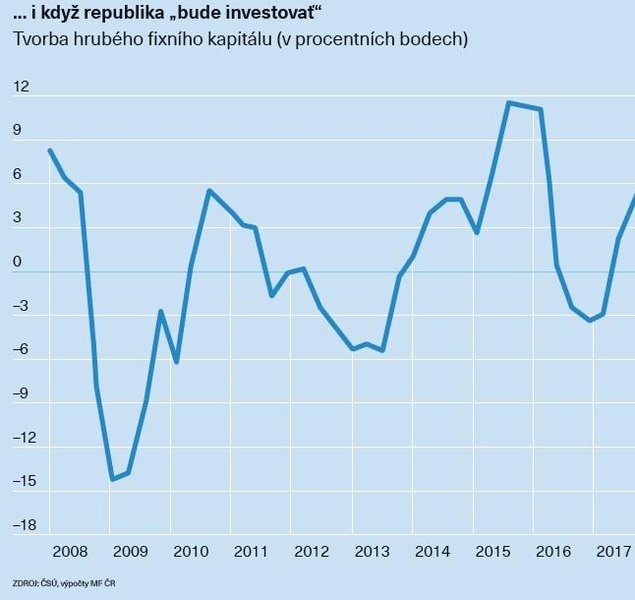

Rozpumpovaná ekonomika pochopitelně plní také státní kasu. I když v tuto chvíli ještě není jasné, s jakým saldem skončí letošní hospodaření státního rozpočtu, je zcela zřejmé, že to bude velmi dobré, byť ten jedenácti miliardový schodek může zůstat. Růst daňových příjmů vymazal negativní dopad snižování transferů z EU, který je dán prudkým poklesem vládních investic. Hlavní příčinou je to, že růst ekonomiky nebude v letošním roce rozpočtem předpokládaných 3,1 procenta, ale něco mezi 4,5 a pěti procenty.

Z celkového růstu daňových příjmů ve výši 74 miliard korun ke konci listopadu činil výnos daně z příjmů fyzických osob a příjmů ze sociálního pojištění nějakých 46 miliard korun. To je ten růst mezd a zaměstnanosti. Solidně roste i výnos z DPH, v jehož rámci se ministerstvo financí holedbá pěti miliardami z EET. Ze zveřejňovaných statistik však není jasné, nakolik se na výnosech projevuje zaklekávání na poplatníky, které nyní vylepšuje příjmy, ale za pár měsíců mohou přijít mnohem vyšší výdaje na odškodnění zlikvidovaných firem. A tématem je i běžné zadržování odpočtů.

Z výdajů státu je kromě stále špatných investic pozoruhodný pokračující pokles nákladů na obsluhu státního dluhu, na němž se podílela i emisní politika ministerstva financí, které letos emitovalo opět masivně dluhopisy s krátkou splatností a záporným úrokem. Dále se zkrátila průměrná splatnost státního dluhu. Krátkodobá úleva se však s růstem úrokových sazeb pěkně prodraží.

Ještě tak rok může být „nejlepší ministr financí“ celkem v klidu, ale zanedlouho dostane Andrej Babiš (nyní už jako premiér) šanci předvést, jestli si dokáže poradit i v hubenějších letech. Zlaté fiskální časy nevyhnutelně skončí.

Přečtěte si také: