Zhruba dva týdny nazpět snížila Česká národní banka (ČNB) počtvrté za sebou základní úrokovou sazbu (takzvanou dvoutýdenní repo sazbu) o 50 bazických bodů. Její hodnota tak od začátku února klesla z tehdejších 6,75 procenta na současných 4,75 procenta. Naneštěstí pro českého spotřebitele, komerční banky na tento pokles v případě svých nabídkových sazeb u hypotečních úvěrů opět takřka nijak nezareagovaly. Vyplývá to z nejnovějšího Swiss Life Hypoindexu.

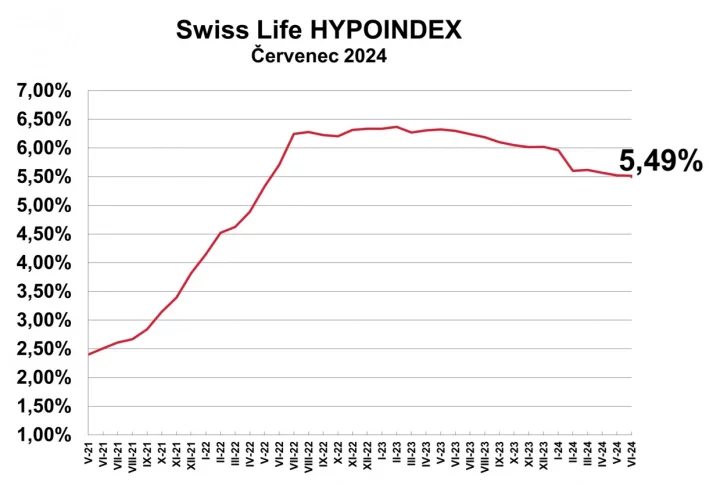

Je to právě ona dvoutýdenní repo sazba, od jejíž výše se do určité míry odvíjejí i úrokové sazby na hypotékách. Ty však nyní oproti minulému měsíci poklesly o pouhé dva bazické body na úroveň 5,49 procenta.

„Je tak vidět, že i přes opětovné snížení základních úrokových sazeb ze strany České národní banky hypotéky příliš nezlevnily, a banky tak nadále drží kurz velmi pozvolného snižování sazeb. Navíc u některých fixací hypoték na 80 procent LTV (LTV vyjadřuje poměr mezi výší hypotéky a hodnotou zastavované nemovitosti) banky naopak sáhly ke zvýšení úrokových sazeb,“ říká Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Ten zároveň zmiňuje skutečnost, že ruku v ruce s nepatrným snížením nabídkových úrokových sazeb klesla v červenci rovněž průměrná měsíční splátka hypotéky. U úvěru na 3,5 milionu korun, jenž by byl sjednán na 80 procent hodnoty dané nemovitosti při splatnosti 25 let a aktuální 5,49procentní sazbě, nově činí 21 475 korun. Ve srovnání s uplynulým měsícem se tedy snížila o kosmetických 45 korun.

Banky chtěly větší poplatek za předčasné splacení

Jak je možné, že komerční banky hypotéky nezlevňují, když je k tomu ČNB svými kroky na první pohled doslova vybízí? Dle Sýkory je potřeba hledat odpověď v poslední novele zákona o předčasném splacení úvěru, jenž byl přijat koncem loňského roku. Ta nově ukládá spotřebiteli povinnost uhradit bankovní instituci v takovém případě poplatek ve výši až jednoho procenta ze zbývající částky hypotéky. Což se však komerčním bankám zdá málo, třebaže nyní si za tento úkon mohou účtovat zpravidla jen několik stovek, respektive maximálně jednotek tisíc korun.

„S ohledem na to, že schválená maximální výše poplatku za předčasné doplacení úvěru platná od letošního září neodpovídá částce, za kterou lobbovaly banky, je téměř jasné, že banky si budou i nadále vytvářet rezervu na každém novém klientovi. A tak se nějaké výrazné zlevňování hypotečních sazeb nedá očekávat,“ objasňuje analytik Swiff Life Selectu.

Že je změna pravidel ohledně předčasného splácení úvěrů jedním z důvodů, proč banky své sazby aktuálně nesnižují, si myslí i šéf fintech startupu Hyponamiru.cz Miroslav Majer. Zároveň však podotýká, že příčin může být vícero.

„Je důležité si uvědomit, že snižování úrokových sazeb Českou národní bankou neznamená, že budou svoje úrokové sazby snižovat také banky komerční. Vliv repo sazby ČNB na výši úrokových sazeb komerčních bank totiž není přímý. Tyto úrokové sazby ovlivňují ceny zdrojů, tedy ceny, za které získávají peníze samotné banky,“ konstatuje.

Inflace na dlouhodobém cíli

Jaký vývoj lze v příštích měsících vzhledem ke všemu výše zmíněnému na hypotečním trhu očekávat? Z nejnovějších dat Českého statistického úřadu ohledně inflace, jež byly zveřejněny ve středu, plyne, že její meziroční růst se v průběhu června vrátil na rovná dvě procenta – což je shodou okolností dlouhodobý cíl ČNB. Řada odborníků proto vyjádřila přesvědčení, že další snižování základních úrokových sazeb by mohlo být rychlejší, než jak se doposud zdálo.

Plánujete si vzít vzhledem k vývoji úrokových sazeb v nejbližší době hypotéku?

Jinými slovy, zmíněná dvoutýdenní repo sazba se tak podle analytika společnosti Akcenta Miroslava Nováka může v závěru roku teoreticky dostat třeba až na úroveň 3,75 procenta. „Samozřejmě případné rychlejší snižování sazeb ze strany ČNB by muselo být podmíněno setrvale horšími statistikami z tuzemské ekonomiky v kombinaci s rychlejším odezníváním spotřebitelské inflace v jádrové složce,“ podotýká.

Opatrnou naději na dodatečné a rychlejší snižování základních úrokových sazeb vyjádřil také hlavní ekonom společnosti Patria Finance Jan Bureš: „Relativně příznivý inflační výhled pro nejbližší měsíce se aktuálně potkává se špatným výkonem průmyslu, který bude pravděpodobně nutit centrální banku přepsat výhled pro hospodářský růst na nejbližší kvartál směrem dolů. To vše může v bankovní radě s novou srpnovou prognózou vracet do debat opět otázku snížení sazeb o ,dalších 50 bazických bodů‘. Což sice považujeme za málo pravděpodobné, avšak s nižším inflačním a hospodářským výhledem je možné, že centrální bankéři budou pokračovat letos v uvolňování měnové politiky ,bez pauzy‘.

Dle Sýkory ze Swiff Life Selectu by každopádně spotřebitelé, respektive potenciální zájemci o hypoteční úvěr příliš vyčkávat neměli. „Pokud má klient vybranou nemovitost a chtěl by čekat s žádostí o hypotéku na snížení sazeb, doporučuji s hypotékou neotálet – výraznějšího snížení by se totiž v dohledné době nemusel dočkat. V současné situaci klienti s největší pravděpodobností sáhnou po kratších fixacích hypoték, jako jsou roční nebo dvouleté, maximálně tříleté,“ uzavírá analytik.