Spolu s vysokou inflací způsobenou válkou na Ukrajině se v minulých letech razantně zvýšily hypoteční sazby, což mnoha domácnostem výrazně znesnadnilo pořízení vlastních nemovitostí. A ačkoliv míra inflace a základní sazby ČNB se už dávno snížily (inflace v září činila 2,6 procenta meziročně, základní úroková sazba poklesla na 4,25 procenta – pozn. red.), sazby hypoték zatím klesají takřka jen hlemýždím tempem.

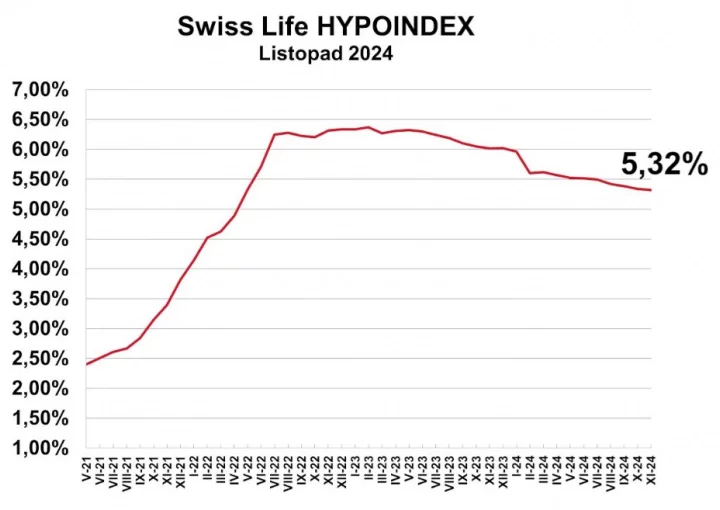

Dokládají to i nové údaje Swiss Life Hypoindexu za listopad, podle nichž je aktuální průměrná nabídková sazba hypotečních úvěrů na úrovni 5,32 procenta. Ve srovnání s říjnem se tak jedná o nepatrné, pouze 0,02procentní snížení. Jinými slovy, jde o nevýznamnou změnu, která zájemcům o vlastní bydlení kýžený pokles splátek u hypoték rozhodně nepřinese.

Průměrná nabídková sazba hypotečních úvěrů se aktuálně pohybuje na úrovni 5,32 procenta. Autor: Swiss Life HYPOINDEX

Podle odborníků za aktuálními sazbami stojí třeba vysoké bankovní marže, jež jsou u hypotečních úvěrů v současnosti přibližně o čtyři desetiny procentního bodu vyšší, než je dlouhodobý průměr. Pokud by přitom bankám stačila průměrná marže, úrokové sazby by se určitě dostaly pod pětiprocentní hranici.

„Stále se potvrzuje, že banky nic nenutí ke znatelnějšímu snižování sazeb. Důvodem může být to, že již splnily letošní plány v poskytnutých úvěrech nebo že zvýšenými maržemi pokrývají ztráty z období, kdy sazby byly pod dvěma procenty,“ uvedl Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Objem hypotečních úvěru vzrostl

Navzdory stále vysokým nabídkovým sazbám u hypoték je zájem o tento typ úvěrů mezi českými spotřebiteli v posledních měsících značný. Například v srpnu banky a stavební spořitelny poskytly hypotéky v celkové výši přesahující částku 32 miliard korun, což představuje meziroční nárůst o 130 procent. Zároveň se pak jedná o vůbec nejvyšší objem hypotečních úvěrů od ledna 2022, tedy posledního měsíce před začátkem války na Ukrajině.

„Pokud jde o nové úvěry, jednalo se celkem o 6498 poskytnutých hypoték, což znamenalo meziměsíční růst o 25 procent. V drtivé většině případů si lidé půjčovali na koupi, takže ‚jen‘ 5,5 miliardy korun šlo na výstavbu a ostatní položky. Zbytek z celkových 32,4 miliardy tvořily refinancované úvěry, jejichž objem se meziměsíčně zvýšil o 2,6 miliardy korun,“ řekla Klára Opletalová ze společnosti Kalkulátor.cz.

V září už se sice aktivita na hypotečním trhu lehce snížila, přesto ale celková čísla podle odborníků pořád vypadají dobře. Došlo totiž pouze k návratu k hodnotám, které přibližně kopírují kontinuální růst patrný v předchozích měsících letošního roku. Meziroční růst tedy sice v porovnání se srpnem zpomalil, i tak ale dosáhl téměř 80 procent.

Čeká se na konkurenční boj

Co se týče budoucího vývoje úrokové sazby, odborníci v následujících měsících očekávají pokračování současného velmi pomalého poklesu. Zásadní změny na trhu totiž pravděpodobně nastanou až ve chvíli, kdy se některý z největších hráčů na hypotečním trhu rozhodne výrazně ukrojit ze své marže a snížit sazby, čímž se rozpoutá konkurenční boj.

Podle vedoucího produktového oddělení Swiss Life Select Tomáše Kadeřábka se zatím banky k tomuto kroku neodhodlaly, protože by si nižšími sazbami „kanibalizovaly“ starší úvěry. Klienti s dřívějšími, a tudíž vyššími sazbami by totiž logicky žádali o předčasné refinancování na nižší sazbu, což by pro banky znamenalo finanční ztráty.

Zmíněný příklad dle Kadeřábka dobře ukazuje, jak takzvaná hypoteční turistika drží úrokové sazby na vyšší úrovni. Pokud by přitom zákonodárci tuto variantu neumožnili a banky by mohly nadále vybírat vyšší poplatky za předčasné splacení, je dost možné, že by aktuální sazby byly o poznání nižší.

„V současnosti si banky díky vyšším maržím vytvářejí rezervy pro případ předčasných splátek a náklady tím přenášejí na klienty. Nižší sazby u hypotečních úvěrů tedy můžeme očekávat nejdříve během příštího roku. Rozhodně se však nedostaneme na úroveň, kdy hypoteční sazby začínaly číslem jedna nebo dvě. Toto období se jen tak nevrátí,“ uzavřel Kadeřábek.