V novodobé historii České republiky přitom nešlo o ojedinělou perlu spojenou s privatizací státního majetku. Transakce doprovázené podivnými okolnostmi nepocházejí jen z bank.

Stačí se podívat na telekomunikace či energetiku. Privatizační kauzy zaměstnávají politiky, úředníky i soudy ještě v současné době.

Privatizační pachuť

Od roku 1993 proběhly podle výpočtů společnosti PwC na českém trhu fúze a akvizice v hodnotě přesahující dva biliony korun.

Z toho zhruba třetina – tedy 670 miliard korun – připadá na transakce spojené se státním majetkem. Rekordní z hlediska objemu transakcí je rok 2005. Tehdy došlo k prodeji majetku v hodnotě přes tři sta miliard korun. Končící vláda sociálnědemokratického premiéra Stanislava Grosse tehdy odklepla například prodej Českého Telecomu. Za třiaosmdesát miliard korun tuzemskou telekomunikační jedničku koupila španělská Telefónica.

Privatizace roku za sebou nicméně zanechala jistou pachuť. Hledání nového majitele trvalo několik let. V roce 2002 se už dokonce vláda Vladimíra Špidly dohodla s konsorciem Deutsche Bank a dánským operátorem TDC. Z transakce ale sešlo.

Pro krachující bankovní domy nepřicházela v úvahu jiná varianta než očištění bilance a převod do soukromých rukou

Nastupující Grossův kabinet se zavázal, že pokud nevybere nového majitele do konce března 2005, prodá Telecom přes burzu. O prodeji přímo do rukou Španělů nakonec Grossův kabinet rozhodl v dubnu za vládní krize, kdy odstupující ministři čekali, až prezident přijme jejich demisi. Telecom se zařadil na pozici historicky druhé největší privatizační transakce.

Vůbec nevětší privatizací byl prodej plynárenského podniku Transgas, a to včetně šesti regionálních plynárenských společností. Původně státní podnik byl v roce 2001 pod vedením Aleny Vitáskové, současné šéfky Energetického regulačního úřadu, transformován na akciovou společnost.

Tu včetně distribupřesuny torů prodala vláda Miloše Zemana – tehdy ještě premiéra – za velmi dobrou cenu 124 miliard korun německé společnosti RWE. A to přestože favoritem v tendru byly společnosti E. ON a také Ruhrgas v konsorciu s firmami Gaz de France a Snam. K neúspěchu Ruhrgasu nicméně přispělo to, že s nabídkou přišli jeho zástupci pár minut po termínu, takže nebyla přijata. Původně odhadovaná hodnota transakce byla někde na dvou třetinách toho, co vláda nakonec získala.

Tristní bilance

Největší podíl státního majetku se do soukromých rukou dostal prostřednictvím kuponové privatizace. Jen pro připomenutí – prakticky zdarma dostalo okolo šesti milionů lidí akcie v účetní hodnotě 367,5 miliardy korun. K největším transakcím se ale dostalo jen pár vyvolených.

„Předmětem největších transakcí byly jednak společnosti páteřních odvětví ekonomiky, zejména finanční instituce, infrastruktura a energetika a další významné podniky ekonomiky jako Škoda Auto nebo velké pivovary,“ říká Jan Hadrava ze společnosti PwC.

Právě zmiňovaný prodej finančních institucí – zejména pak přesun velké bankovní trojky do soukromých rukou, tehdy označovaný za konec bankovního socialismu – byl považován nejen za páteř celé privatizace, ale rovněž za vstupenku zahraničního kapitálu do tuzemské ekonomiky.

Podle analýzy transformačních nákladů vycházejí náklady spojené s transformací ČSOB na 171,6 miliardy korun

Ani jedna ze tří privatizací největších bank přitom neproběhla způsobem, který by nebudil pochybnosti. Jde zejména o cenu, kterou stát prodejem bank získal v porovnání s tím, kolik stálo očištění bank a jejich příprava na privatizaci.

Jenže pro zdevastované a v podstatě vytunelované bankovní domy nepřicházela v úvahu jiná varianta než očištění bilance a převod do soukromých rukou. Celková bilance je to ale tristní.

Například privatizace České spořitelny. Finanční injekce, kterou této bance poskytl stát, aby ji následně mohl prodat za devatenáct miliard korun, činila dvaačtyřicet miliard.

Přečtěte si:

Babišova vlna privatizace? Část státních firem se k prodeji vůbec nehodí

Mimochodem téma prodeje České spořitelny řešil soud ještě v roce 2009, kdy dva bývalí manažeři mateřské společnosti Erste coby majitele České spořitelny obvinili zaměstnavatele z uplácení politiků během skupování bankovních domů ve střední Evropě. Obvinění nakonec nebylo prokázáno.

Desetimilionová provize, kterou v té době získal od Erste někdejší místopředseda ODS Miroslav Macek za poradenské služby, tvoří jen střípek příběhu.

Rok po České spořitelně následoval prodej Komerční banky, která se „proslavila“ kauzou nikdy nesplaceného úvěru ve výši osm miliard korun do rukou firmy B. C. L. Trading podnikatele Baraka Alona. Obchod označovaný za největší bankovní tunel v polistopadové historii řešil soud ještě v roce 2005.

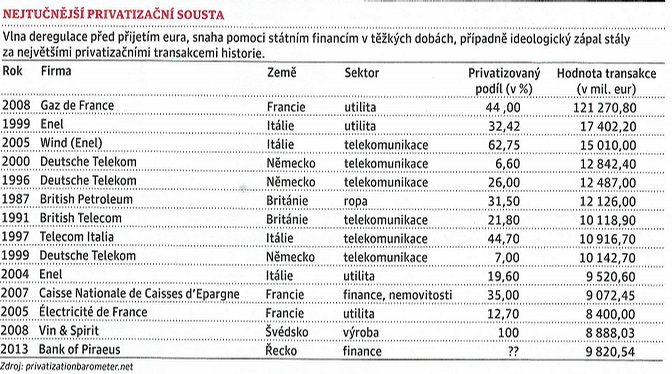

Nejtučnější privatizační sousta historie (zvětšíte kliknutím)

Kauza protáhla privatizaci banky, stát musel potéma skytnout garance ve výši dvaceti miliard korun a do České konsolidační agentury převedl špatné úvěry v hodnotě šedesáti miliard korun. Na druhé straně však prodej Komerční banky vynesl více než dvojnásobek toho, co stát získal z prodeje České spořitelny. Pokud jde o špatné úvěry, jedničkou mezi privatizovanými bankami je však ČSOB.

Z velké bankovní trojky šla sice do soukromých rukou jako první, do ekonomické historie ji však výrazněji zapsal až husarský kousek v podobě ovládnutí krachující IPB. Podle analýzy transformačních nákladů, která je dostupná na webu ministerstva financí, vycházejí náklady spojené s transformací ČSOB na 171,6 miliardy korun.

Kromě bank, kde dosud figurují původní privatizační majitelé, však většina firem za posledních pětadvacet let již změnila majitele. „V naprosté většině už původní majitelé svůj plán vyčerpali a byznys předali dál. A ta jak v případech privatizačních transakcí, tak i v těch privátních,“ říká ekonom a profesor Univerzity Karlovy Michal Mejstřík, který v době privatizace Transgasu pracoval jako poradce německé RWE.

Všude je Kellner

Zatímco žebříčku historicky největších privatizačních akcí dominují banky, u těch neprivatizačních dominují pivovary a také podnikatel Petr Kellner. Číslem jedna je prodej skupiny, jejíž hlavní součástí jsou Pivovary Staropramen, do rukou amerického gigantu Molson Coors. CVC Partners slušně zhodnotili svůj tříletý pobyt ve firmě, kterou kupovali v roce 2009 za 49 miliard. Molson jim v roce 2012 zaplatil 68 miliard korun.

Z deseti největších transakcí soukromých firem stál Kellner hned u tří. Úvodem do první evropské byznysové ligy bylo jeho spojení s italskou pojišťovací skupinou Generali v roce 2007. Té potom pojišťovací byznys v čele s Českou pojišťovnou výhodně prodal.

Další Kellnerovou megatransakcí byl nákup telekomunikačního podniku s pěti miliony zákazníků pod značkou O2 Czech Republic a následně rozdělil O2 na operátora a poskytovatele infrastruktury. V součtu šlo o byznys za 178 miliard korun. Privátní prodeje dominují zejména posledním deseti letům, přičemž s rostoucí ekonomikou se čile prodává a nakupuje i letos.

Nejdražší fúze a akvizice v historii (zvětšíte kliknutím)

Za tři čtvrtletí roku 2015 se uskutečnily transakce v hodnotě více než 100 miliard korun. To je sice přibližně o čtyřicet procent méně než za stejné období loňského roku, ale i tak jde o jeden z nejúspěšnějších roků v historii Česka. „Investory v současné době zajímají čtyři odvětví. Strojírenství, energetika, oblast IT a mediální sektor,“ domnívá se Hadrava za PwC.

Příchod velkého kapitálu si nyní všichni slibují hlavně z Východu, zejména z Číny. Během květnové výpravy českých podnikatelů v Šanghaji oznámil největší čínský soukromý konglomerát Fosun Group, že plánuje v Česku investovat až 80 miliard korun. Jestli se naděje naplní, je ovšem otázkou. Čínská ekonomika výrazně zpomaluje a tamní kapitálový trh prochází velkými korekcemi.

Faktem je, že celosvětový trh fúzí a akvizic zažívá boom, a to i kvůli štědré politice centrálních bank, které mohutně tisknou peníze. V první polovině letošního roku se hodnota transakcí vyšplhala na svá osmiletá maxima a skončila jen lehce za rekordem roku 2007, kdy za celý rok se hodnota fúzí a akvizic vyšplhala na 4,29 bilionu dolarů.

Čtěte také: