S Radkem Háblem si povídám v kavárně na náměstí Míru o tom, jestli má smysl zveřejnit příběh ženy s 36 exekucemi. Jestli by matce čtyřleté holčičky žijící už deset let ve strachu z vymahačů dluhů, kteří za ní chodí i do domu jejích osmdesátiletých rodičů, třeba nějaký čtenář nepomohl. Hábl je vystudovaný ekonom a bývalý manažer IBM, který vyměnil dobře placené zaměstnání v nadnárodním koncernu za práci ve vládní Agentuře pro sociální začleňování. Dává mu to smysl.

Syrový, místy surový příběh zkrachovalé podnikatelky, která se všechno snaží dělat podle pravidel, a které přesto neumí pomoci, nedokáže neprožívat spolu s ní. Brzy strhne i mě. Když vtom nás do pražské reality vrátí žena od stolku za námi.

| Jak zjistíte, zda jste dlužník |

|---|

| V Centrální evidenci exekucí vedené Exekutorskou komorou ČR Každý „rozklik“ stojí 60 korun – tady zjistíte, jestli je proti vám vedena exekuce, u ní je uvedeno ale pouze číslo jednací, nikoli údaje o věřiteli, kontaktovat pak musíte „svého“ exekutora. |

| V registru organizace SOLUS, která sdružuje nebankovní finanční instituce, banky, telekomunikační operátory, distributory energií atd. Tam se objevíte, jen když jste s nějakou platbou v prodlení, výpis stojí 200 korun. |

| U České správy sociálního zabezpečení, finančního úřadu a na radnici Dluhy u veřejné správy a samosprávy nejsou nikde centrálně vedeny, je třeba úřady kontaktovat samostatně. |

| U místně příslušného soudu Ten poskytne výpis, zda proti vám není vedeno řízení, věřiteli. |

„Nezlobte se, že jsem vás poslouchala… ale jsem zoufalá. To je asi znamení, já potřebuju pomoct,“ těká nervózně očima atraktivní černovláska s rozmazanými stíny. Že by jejich příčinou mohly být nezaplacené účty, půjčky, složenky a inkasa, mě nejdřív vůbec nenapadne. Půlhodina s ní nakonec vydá za víc než stostránková důvodová zpráva k oddlužovací novele insolvenčního zákona, jež má statisícům Čechů umožnit vybřednout z bahna nesplácených pohledávek.

On v Thajsku, ona ve srabu

Onu černovlásku (a malou dceru) opustil manžel. Ze dne na den chyběla jedna výplata, náklady zůstaly stejné. Úspory neměla, o finance se vždy staral muž. Už další měsíc ale neměla na nájem. Nezaplacené účty a upomínky se začaly hromadit. Musela si půjčit na kauci, aby se mohla přestěhovat do menšího bytu.

Cesta z dluhové pasti: jak vyhlásit osobní bankrot

Aby něco poplatila, vzala si půjčku. Našla si druhou práci. Tam jí ale nezaplatili. Aby byla schopná splácet, vzala si další půjčku. A další. „Nevím přesně. Tak do 300 tisíc. Snad. Už jsem ztratila přehled,“ odpovídá na můj dotaz, kolik dluží.

Stěhovaly se několikrát, takže si ani není jistá, jestli má všechny dopisy s pruhem. Stejně se je už bála otevírat, nakonec i poštovní schránku obcházela obloukem. Takhle žije už čtyři roky. Přestože si myslí, že se jí snad zatím dařilo se všemi vyjednávat splátky, bojí se exekutora. „Visím na niti, všechno se může v okamžiku zhroutit jako domeček z karet,“ říká. Proto se zatím nenahlásila k trvalému bydlišti v novém bytě, kam se přestěhovala.

Chápavě poznamenám, že je vážně problém nemoct rostoucímu dítěti pořídit nové boty. „Vy mi nerozumíte. Nové boty má, koupí jí je babička. My řešíme, že nemáme co jíst. Její otec se válí v Thajsku, neplatí na ni a paní na sociálce mi řekla, že by pro mě mohlo být řešením najít si bohatého milence,“ usadí mě.

Lída přesto není beznadějný případ, ani ty čtyři roky z ní neudělaly trosku. Když jí Radek Hábl dá adresu neziskové organizace, kde jí pomohou dát všechny dluhy dohromady, vyjednat s věřiteli nové splátkové kalendáře, případně s ní sepíší návrh na oddlužení, rozsvítí se jí oči. Má šanci na nový začátek. Je jednou z těch šťastnějších, která snad neuvízla v dluhové pasti tak hluboko.

Jako lusk

Skončit v exekuci se dá stejně rychle jako lusknout prsty. Zkušenost s tím má skoro milion Čechů. Aktuálně je vedeno 4,8 milionu exekucí proti zhruba 830 tisícům lidí. Definice dluhové pasti neexistuje, odborníci ale pracují s číslem půl milionu obyvatel – ti mají tři a více exekucí, takže je zřejmé, že své dluhy nezvládají. Když se k tomu přičtou jejich rodinní příslušníci, bavíme se až o dvou milionech lidech, kteří jsou přímo postiženi těžkým zadlužením. „Téměř polovina povinných má na sebe vedeny čtyři a více exekucí, 17 procent dokonce deset a více exekucí. U občanů starších 68 let registrujeme kolem 35 tisíc exekucí,“ hlásí nejčerstvější statistika Exekutorské komory.

Jak na nebankovní půjčku: skryté poplatky stále existují

Statistiky zveřejňované komorou navíc nezahrnují správní a daňové exekuce, takže čísla jsou ve skutečnosti ještě horší. Lidé dluží za sociální pojištění, pokuty, daně, poplatky za popelnice nebo za psa, které si vymáhají úřady samy. Částka vymáhaná exekutory dosahuje 325 miliard korun. Pokud připočteme dluhy státu a příslušenství – tedy náklady na exekuční vymáhání a úroky z prodlení – dostáváme se podle Hábla až k bilionu korun, což už se začíná blížit ročnímu rozpočtu České republiky.

Co ta čísla říkají? Že nemocný je samotný systém. „Kdybych měl odpovědět obecně, nemáme až takový problém s celkovým zadlužením obyvatelstva, ale máme obrovské množství extrémně předlužených lidí,“ říká Hábl. Nemalá část z lidí v dluhové pasti je přitom obětí obchodu s chudobou, který u nás bují posledních 16 let. Tedy od doby, kdy byli zavedeni soukromí exekutoři a najednou se začalo dařit právo vymáhat.

Vzápětí se vyrojilo množství neregulovaných nebankovních společností, které se zaměřily na spotřebitelské úvěry pro chudé lidi s obrovskými sankcemi. Ty byly legalizovány v mimosoudním systému rozhodčími nálezy. Pak se začalo ve velkém obchodovat s obrovskými balíky nesplácených pohledávek, které vrhaly na trh i firmy obecně vnímané jako seriózní. Systému využili také advokáti, kteří si účtovali za jeden triviální úkon 1500 korun, a to hned několikrát ve dvou řízeních za sebou: jednou, když zastupovali třeba městské dopravní podniky v nalézacím řízení, podruhé v tom exekučním.

Vymáhání bagatelních pohledávek se stalo velkým hitem. Cílem nebylo vymoci dluženou sumu v řádu desetikorun či stokorun, ale vydělat na velmi lukrativním procesu vymáhání. Z třicetikorunového poplatku za pobyt v nemocnici či stokorunové pokuty za jízdu načerno se stávaly desetitisíce.

| Skutečný příklad nárůstu dluhu v průběhu vymáhání(dluh z úvěrové smlouvy) |

|---|

| Výše úvěru 4000 korun |

| Jistina uplatněná v nalézacím řízení 5980 korun |

| Náklady nalézacího řízení 7328 korun |

| Právní moc rozhodčího nálezu – červen 2013, exekuce nařízena v květnu 2016 |

| Částka vymáhaná v exekuci ke dni zahájení exekuce 67 687 korun (z toho předpokládané náklady exekuce 12 645 korun) |

| Dluh nadále roste o 1308 korun měsíčně + 196 korun odměna exekutora |

Zdroj: Poradna při finanční tísni

„Víme, že více než 50 procent všech exekucí je vedeno pro dluhy nižší než deset tisíc korun, u 30 procent exekucí je dluh dokonce nižší než dva tisíce. Významnou měrou se na objemu exekucí podílejí pohledávky dopravních podniků,“ říká Dan Hůle z Člověka v tísni.

Výsledkem kombinace všech těchto (a dalších) faktorů je, že v Praze má exekuci osm procent lidí, ale v Ústeckém kraji je to už 16,6 procenta obyvatel a v Karlovarském kraji 15,8 procenta. V Česku existují i místa, kde se s exekucí potýká každý třetí člověk – například Nové Město pod Smrkem.

Stačí rozbitá pračka

Lída z úvodu článku boří vžitou představu, že problémy s dluhy mají jen životní zkrachovalci a notoričtí flákači, kteří si nedokázali odříct novou televizi a dovolenou. Hábla Lídiny kotrmelce nijak zvlášť nepřekvapily.

Je mimo jiné garantem projektu Mapaexekuci.cz, který dluhy podrobně mapuje. Na internetové stránce je i obsáhlý výstup výzkumníků z Ekumenické akademie. Ti vyzpovídali více než čtyřicítku těch, kteří měli tu čest potkat se opakovaně s exekutorem. Byli mezi nimi i vysokoškoláci s ekonomickým vzděláním, státní úředníci, novináři a manažeři. Výsledkem jejich bádání bylo, že spíše než finanční negramotnost stálo na počátku spirály podcenění situace a velká očekávání do budoucna, která zhatila nečekaná nemoc, rozvod, ztráta zaměstnání, ale i porouchané topení nebo pračka.

„Velká část Čechů žije od výplaty k výplatě. V případě nečekané události si vezme úvěr, část poskytovatelů ale fungovala v minulosti ve značně uvolněném režimu. To se už částečně změnami legislativy zlepšilo, nicméně důvody pádu zůstávají stejné: malá finanční rezerva, špatný odhad rizika, různé životní situace, se kterými se těžko vyrovnáváme,“ potvrzuje ředitel Poradny při finanční tísni David Šmejkal. Tito lidé se podle něj kromě dluhů potýkají také se stresem, strachem a nedostatkem prostředků na zajištění základních potřeb. A se studem.

Často o svých problémech promluví až v psychiatrické léčebně. Dluhy jsou totiž v dnešní společnosti, která je založená na „životě nad poměry“ a kde reklamy na rychlou a bezbolestnou půjčku vyskakují snad i z kanálu, tabu. A stigma. „Když to hodně zjednoduším, tak předlužení lidé mají v určitém smyslu horší postavení než vrazi. Na rozdíl od nich mají žalář nadosmrti a z dluhů se nikdy nedostanou. Dluh totiž často narůstá rychleji, než je člověk schopen splácet,“ konstatuje Hábl.

Předluženost je samozřejmě problém sociální, zvyšuje riziko patologického chování, sklonu k závislostem a nárůstu extremismu, ale také ekonomický. Kdo by chodil do práce, když z dluhu za měsíc odmažete dva tisíce a tři tisíce přibudou?

O problému exekuce čtěte:

Chabrus na vás. Dražební mafie jako postrach dlužníků

Dluhy se maj platit. A elektronické registry tomu hodně nahrávají

„Motivace zůstat v systému u lidí, kteří žijí z minimální nezabavitelné částky, jejich dluh se přitom nesnižuje a neexistuje žádné – třeba vzdálené – východisko, klesá přirozeně k nule,“ říká Luboš Smrčka, insolvenční správce a docent na Vysoké škole ekonomické, kde se zabývá výzkumem insolvencí. Lidé se zkrátka adaptují. Pohybují se v šedé ekonomice, používají jen hotovostní platby, protože mají zablokované účty, a bydlí na předražených ubytovnách, protože je nikdo jiný neubytuje.

Z údajů lounského úřadu práce například vyplývá, že třetina dlouhodobě nezaměstnaných lidí má exekuci. Zahraniční studie zároveň prokazují, že zadlužení lidé trpící stresem a podvýživou bývají více nemocní, takže rostou i výdaje na zdravotní péči, aniž by tito lidé systému něco vraceli.

Slepec načerno

„V Německu už pochopili, že největší problém nejsou dluhy samotné, ale lidé, kteří se ocitli mimo systém. Žijí katastrofálně, pracují načerno, takže nebudou mít důchod. Napínají proto všechny síly, aby je dostali zpátky. My jsme si v roce 2001 řekli, že priorita je, aby byly dluhy vymahatelné, a všechno ostatní šlo stranou,“ říká dokumentaristka Andrea Culková, u které jednoho dne zazvonil exekutor a oblepil jí před třemi vyděšenými dětmi žlutými nálepkami všechno včetně objektivů a natočeného filmu. Vlastní zkušenost – stěhování a nezaplacený nesmyslně vysoký účet za vodu, který rozporovala a pak na něj zapomněla, vyústily v 80tisícový dluh – ji ponořila do světa exekucí, o kterém neměla do té doby tušení. Potkala v něm například Marii Matyskovou.

Když jí bylo 13 let, jezdila v MHD načerno. Když ji v 18 letech vypustili z dětského domova, měla na krku 14 exekucí, každou na osm tisíc korun. Podobně na tom byly děti, za které rodiče neplatili popelnice a ony odstartovaly plnoletost s dluhy. Snad ještě absurdnější je příběh slepce, který se domohl zrušení exekuce za jízdu načerno až u Ústavního soudu. Slepci, jak známo, mají jízdu v MHD zdarma.

Přes 50 % všech exekucí je vedeno pro dluhy nižší než deset tisíc korun. Skutečné příklady nárůstu dluhu v průběhu vymáhání

Culková vyzpovídala i řidiče autobusu Jana Pospíšila, který si před lety půjčil na televizi. Když dobře splácel, nabídla mu úvěrová společnost půjčku 200 tisíc korun. Jenomže přišla krize a s ní ztráta dobře placeného zaměstnání, pak nemoc. Exekutor mu volal každý den, s ním propojená firma mu slíbila půjčku na vyplacení dluhů, zástavou ovšem chtěla chatu a půlku bytu v Hloubětíně. Věřitel následně vyměnil insolvenční správkyni, kterou panu Pospíšilovi určil soud. Výsledek? Pan Pospíšil o obě nemovitosti přišel.

Podobných případů jsou tisíce. Téměř bez ohledu na vzdělání a předchozí bohatství v určité chvíli lidé v dluhové pasti najedou na stejnou trajektorii. Snaží se splátky hradit dalšími půjčkami, ztrácejí přehled, kolik a komu dluží. V tu chvíli na ně začnou cílit úvěroví žraloci, kteří mají vysoké sankce za nesplácení a počítají s tím, že dotyčný na splátku mít nebude.

Hurá, osobní bankrot

Lucie Vrbková podala návrh na oddlužení 2. ledna 2008. Stala se tak historicky první Češkou, která prošla osobním bankrotem. Manažerka banky se s dluhy a exekucemi potýkala dlouhých deset let, během nichž si vypilovala schopnost přestěhovat se i s malým dítětem během dopoledne nebo se naučila v zimě přežít bez topení. Institut oddlužení, který byl u nás zaveden sedm let po soukromých exekutorech, jí změnil život. Konečně k lepšímu. Během pěti let splatila více než půlmilionový dluh a stala se opět „plnohodnotným občanem“.

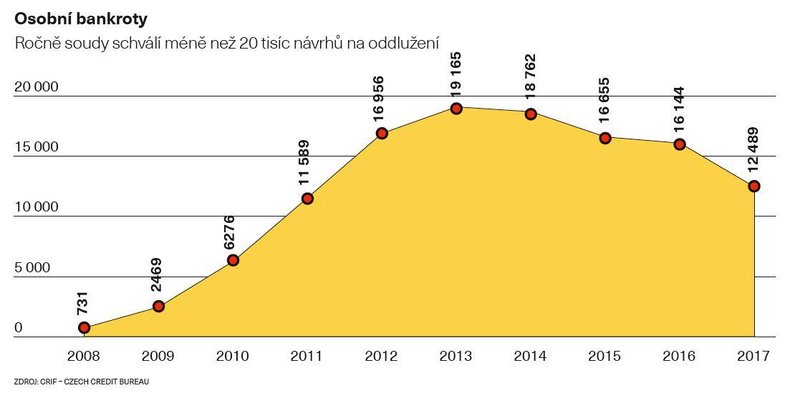

Takovou šanci ovšem nemá každý dlužník. Vlastně většina z nich. Ročně soudy schválí oddlužení méně než 20 tisícům lidí – pravidla jsou tak přísná, že na něj dosáhne jen zlomek potřebných, když uvážíme, že předlužených lidí s vícečetnými exekucemi je tu půl milionu. Oddlužení stručně řečeno spočívá v tom, že se navrhovatel zaváže, že během pěti let splatí minimálně 30 procent dluhů. Výměnou za život s nezabavitelnou částkou pod dohledem soudce a insolvenčního správce je klid – exekutoři na vás nemohou – a příslib umazání zbylých dluhů. Jenomže většina dlužníků nedokáže splatit ani těch 30 procent dluhů.

„Neznalost, neochota řešit finanční problémy včas, skutečnost, že pro mnohé platí, že získat další půjčku na splacení té předchozí je na první pohled snazší než hledat někoho, kdo zpracuje žádost o oddlužení, preference přítomnosti před budoucností, tedy odsunování řešení problému na ‚jindy‘, až je na osobní bankrot příliš pozdě,“ vyjmenovává další důvody Věra Kamíčková ze společnosti CRIF – Czech Credit Bureau.

Ministr spravedlnosti Robert Pelikán proto letos na jaře přišel s novelou, která by umožnila osobní bankrot i lidem, kteří nedokážou v extrémním případě splatit nic kromě odměny insolvenčnímu správci (1089 korun měsíčně). Sedm let by ovšem žili z nezabavitelné částky a pod dohledem insolvenčního správce. Ještě benevolentnější úprava platí ve většině západních zemí EU. Letos například Rakousko původně desetiprocentní hranici snížilo na nulu.

U našich poslanců ale Pelikán narazil. Především pravicoví politici mluvili o morálním hazardu a dluhové amnestii. V této souvislosti neuškodí zamyslet se nad odpovědností jednotlivých aktérů celého dluhového řetězce. Jakkoli je hlavní role dlužníka nezpochybnitelná a uvedené příběhy a okolnosti mají spíše dokumentovat složitost problému, není jediná. Pokud hovoříme o morálním hazardu dlužníků, pak bychom měli hovořit také o morálním hazardu věřitelů – dluhy se tedy mají platit, ale kdo půjčuje nezodpovědně, nemůže očekávat, že nenese podnikatelské riziko ztráty.

Zároveň by bylo nefér nezmínit exekutory, kteří bývají označováni za největší zlo. I když si za špatnou pověst do značné míry mohou sami svými excesy, i oni jsou na současné situaci biti. To, že stále více nových exekucí míří na tytéž dlužníky s mnohačetnými nedobytnými exekucemi, znamená, že pracují častěji zadarmo. Aby se dlužníci postavili na nohy, je tedy v zájmu všech – jich samotných, exekutorů, státu i samotných věřitelů. Mimochodem výnos z oddlužení dosahuje více než 40 procent, zatímco z exekucí pod 30 procent.

Po řešení volá už i Česká bankovní asociace (ČBA). Ta však odmítá Pelikánem navrženou novelu s možností nulového splacení dluhů. „Je nezbytné, aby dlužník byl vždy povinen nezajištěným věřitelům zaplatit alespoň symbolickou část pohledávek (např. 15 až 20 procent),“ říká Filip Hanzlík, náměstek výkonného ředitele a hlavní právník ČBA. Zvážil by také, zda by velkorysejší možnost oddlužení neměla být směrována jen do minulosti nebo jen jednou za život. Za velmi podstatnou a neřešenou otázku považuje zjednodušená pravidla pro daňovou odepsatelnost nedobytných pohledávek. Ta současná totiž nutí věřitele zahajovat i nesmyslné exekuce.

Co ještě chybí?

Dalo by se říci, že znovu stojíme na startovní čáře. Dluhový Klondike se po 16 letech podařilo zkultivovat v prostředí, které odpovídá západní společnosti. Ministerstvo financí prosadilo zákon o spotřebitelském úvěru, podle kterého budou nebankovní společnosti spadat pod dohled ČNB. Tím se vytřídí mnoho predátorských subjektů.

O licenci zatím požádalo 108 subjektů z několika tisícovek. Zároveň výrazně pomohlo zrušení rozhodčích doložek, které mnohdy legalizovaly okrádání a lichvu. Zafungovalo také výrazné snížení advokátních tarifů, takže už nejsou lukrativní. Podle neziskovek ještě chybí prosadit efektivní slučování exekucí a princip teritoriality exekutorů.

Kromě rychlejších odpisů nedobytných pohledávek věřitelů by mohlo pomoci zavedení poplatků za exekuční řízení, aby se nevyplácelo touto cestou vymáhat i bagatelní pohledávky. Od věci by také nebylo zavést registr, kde by si člověk mohl zjistit, jestli nedluží alespoň veřejným institucím. Primární ovšem je, aby se našlo řešení pro ty, kteří už v pasti jsou. Co se stane, pokud tak neučiníme? „Zachování současného stavu znamená, že se vědomě rozhodneme pro řešení problému ve velmi dlouhém čase a v podstatě tím, že dlužníci ‚vymřou‘. A to není ani nadnesené,“ říká Smrčka.