Průměrný český muž ušetří za rok o 30,16 procenta víc peněz než žena, uvádí nová studie publikovaná na webu Uswitch. Podle finančních expertů to znamená, že zástupkyně něžného pohlaví u nás musí na hypotéku spořit o dva roky a sedm měsíců déle než jejich mužské protějšky.

Výzkumníci ve statistice srovnali rozdíly v dostupnosti nemovitostí pro ženy a muže ve 22 evropských zemích. Opřeli se při tom o údaje ohledně průměrných úspor domácností v daném státě, ročních příjmů obou pohlaví a daní z nich. Srovnali je s průměrnou cenou nemovitostí v oblasti a minimálními požadavky bank na poskytnutí hypotéky.

Vznikl žebříček vyrovnanosti úspor, jemuž vévodí Rumunsko - zde ženy ušetří za rok 2370 eur. To je o 78 eur méně než muži, přičemž právě díky tomuto faktu si na hypotéku počkají jen o tři měsíce a 25 dní déle. Aby ji však Rumunky a Rumuni mohli v první řadě vůbec získat, musejí mít naspořeno alespoň 23 976 eur.

Druhá je Belgie, kde mají lidé podstatně vyšší roční úspory (ženy 5 404 eur a muži 6 003 eur) a kde se také nemovitosti prodávají mnohem dráž, ale základní požadavky na hypotéku jsou téměř stejné jako v předešlém případě. Belgičané na úvěr šetří jen čtyři až pět let ve srovnání s rumunskými deseti. Samotné Belgičanky pak musí střádat prostředky o pět měsíců a 12 dní déle než muži.

Třetí v pořadí jsou Dánové. Ti mají nejen velmi vyrovnané podmínky pro získání hypotéky, ale také na ni dosáhnou za nejkratší dobu ze všech srovnávaných zemí - průměrně si ji mohou dovolit po třech letech, přičemž k jejímu udělení jim postačí, když ,na dřevo‘ položí o nějakých 79 procent nižší částku než Norové.

Česko se nachází na opačném konci žebříčku – na 20. příčce. Tato nelichotivá skutečnost znamená, že s větší genderovou propastí bojují v rámci třiadvaceti sledovaných zemí už jen ženy na Slovensku a v Polsku.

Žadatelky o půjčku u našich severních sousedů jsou na tom nejhůře a šetří o těžko uvěřitelných osm a půl roku déle než polští muži i přesto, že mohou ročně odložit stranou jen o necelou pětinu méně. Na vině je absurdní rozdíl mezi výší platů a cenou hypoték v zemi. Poláci obou pohlaví musí na bydlení spořit více než 40 let, což znamená, že mnozí ve vlastním nebudou žít nikdy.

Na hypotéku nemusí dosáhnout až desetina Čechů

V Česku dle Fincentrum Hypoindexu modelová hypotéka dosahuje 80 procent odhadní ceny nemovitosti, což bývá většinou zhruba okolo 3 500 000 Kč. Úvěr Češi splácí nejčastěji 25 let a nejvýhodnější doba fixace jsou pak roky tři. Za těchto podmínek činí měsíční splátka 19 697 korun.

Podle nových pravidel platných od prvního dubna bude muset mít žadatel o hypoteční úvěr našetřeno vzhledem k průměrným cenám nemovitostí zhruba 541 tisíc korun. Lidé mladší 36 let si budou moci půjčit až 90 procent hodnoty nemovitosti, kterou plánují kupovat či stavět, ale měsíční splátka jim zároveň nesmí ukrojit více než polovinu čistého měsíčního příjmu. To znamená, že desetina obyvatel Česka, kde průměrná hrubá mzda činí 40 135 korun, na hypotéku nemusí dosáhnout.

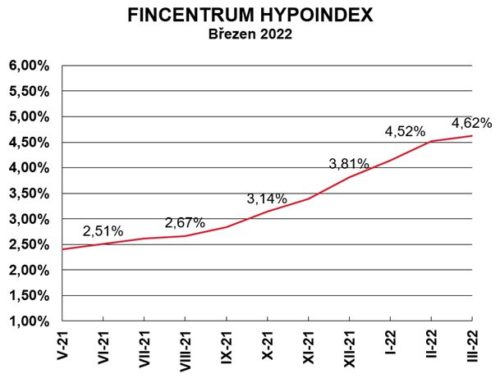

Graf růstu úrokových sazeb pro hypotéky. Foto: Fincentrum Hypoindex

Graf růstu úrokových sazeb pro hypotéky. Foto: Fincentrum HypoindexŽeny jsou samozřejmě ohroženější, jelikož medián jejich mezd je podle ČSÚ o 14 procent menší než u mužů. Mezinárodní srovnání ukazuje dokonce na téměř třetinový rozdíl ročních úspor. A skutečnost, že v březnu se průměrná nabídková sazba hypotečního úvěru vyšplhala na 4,62 procenta, nepomáhá v získání úvěru vůbec nikomu.

Růst má navíc podle autorů Fincentrum Hypoindexu pokračovat i nadále, což vyžaduje změnu metodiky při počítání indexu. Ta doposud poskytovala pohled zpět, tedy pohled na hypotéky poskytnuté bankami za uplynulý měsíc. Jenže teď se situace mění až moc rychle. S ohledem na často dlouhý proces sjednávání hypotéky původní index představoval informaci o sazbách, které byly platné před dvěma či třemi měsíci a už neposkytovaly přesný obraz o aktuální situaci na hypotečním trhu.

„Fincentrum Hypoindex je nově reprezentován číslem, které odráží aktuální průměrnou nabídkovou sazbu hypotečního úvěru pro LTV do 80 procent,“ uvedl Jiří Sýkora, hypoteční analytik společnosti Fincentrum & Swiss Life Select. Vydáván bude pátý pracovní den každého měsíce.

Ukazatel tedy nyní uvádí aktuální hodnotu průměrné sazby k 7. březnu 2022 ve výši 4,62 procenta pro hypoteční úvěr do 80 procent odhadní ceny nemovitosti. V případě úvěru na přesahujícího limit 80 procent hodnoty nemovitosti si žadatel připlatí většinou ještě o půl procentního bodu více. Hypotéky fixované na tři roky nabízí banky v průměru za 5,29 procenta, na pět let za 5,03 procenta a na deset za 4,82 procenta. Jednoleté fixace zůstávají nejlevnější, a to v průměru 4,8 procenta.

Zlevnění očekávat nelze

Za poslední měsíc vzrostla průměrná nabídková sazba hypoték o 10 bazických bodů, oproti lednu ale došlo k nárůstu již o téměř půl procentního bodu. Ještě loni v květnu přitom byla průměrná nabídková sazba hypoték na úrovni 2,4 procenta, pak ovšem začala Česká národní banka výrazně tlačit na její zvyšování.

„Když budeme vycházet z prohlášení zástupců ČNB a z aktuální situace ve světě, je jasné, že sazby nezačnou klesat dříve než na začátku příštího roku. S ohledem na tato očekávání nyní doporučujeme volit fixace kratší, ideálně v délce tří let. Po této době lze předpokládat, že by úroková sazba v době obnovy hypotéky mohla být nižší než ta aktuálně sjednávaná,“ řekl Sýkora. Vzhledem k tomu, jak urputně ČNB vytáhla do boje proti inflaci, nelze čekat, že by se hypotéky v dohledné době mohly zlevnit. O výši úrokových sazeb budou její představitelé znovu jednat 31. března, přičemž experti vzhledem k válce na Ukrajině očekávají, že sazby by se během roku mohly vyšplhat v případě kratších fixací až na šest procent.