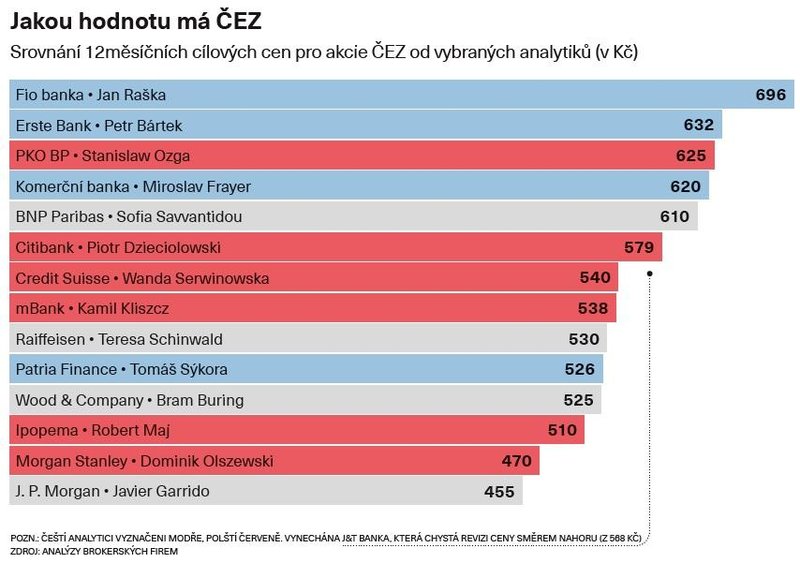

Je reálná hodnota jedné akcie společnosti ČEZ 696 korun, nebo jen pouhých 455 korun? Záleží na tom, kterému z burzovních analytiků budete věřit. Ti si mohou napsat, co chtějí, přičemž za svou práci nenesou prakticky žádnou odpovědnost. Přesto se podle jejich doporučení řídí velké investiční a penzijní fondy a příslušné akcie podle nich nakupují, případně prodávají.

Podle investorů do akcií, se kterými týdeník Euro hovořil, platí jedno základní pravidlo: Lepší práci obecně odvádějí analytici českých bank a brokerských firem. Naopak věhlasné zahraniční banky občas produkují zavádějící, někdy až diletantské analýzy. Například investor Jaroslav Šura dospěl k názoru, že tito analytici často pouze „dohánějí“ vývoj trhu, místo aby jej dopředu předvídali. Michal Šnobr za vším vidí ještě temnější motivaci. Řada globálních bank má středoevropskou centrálu ve Varšavě a zaměstnává polské analytiky. Ti upřednostňují domácí energetické společnosti. Zkrátka je jim bližší košile než kabát, a tak preferují domácí PGE (Polska Grupa Energetyczna) před společností ČEZ. Možná jsou za tím i jiné, vyšší zájmy.

Strašení riziky

Proč jsme se zaměřili právě na ČEZ? Spočítat roční cílovou cenu akcie Komerční banky není nic těžkého, když výše zisku i vyplácených dividend zůstává stabilní. Analytici proto tvrdí to samé - že se cena posune někam k úrovni 970 až 1020 korun. Podobná je situace u akcií O2 Czech Republic, kde všeobecnou shodu „kazí“ pouze HSBC Securities s doporučením redukovat a odhadem cílové ceny ve výši 230 korun.

Naopak z analýz týkajících se společnosti ČEZ získává čtenář dojem, že jejich autoři žijí na dvou různých planetách. Jedna skupina, tvořená hlavně českými analytiky, vyzdvihuje růst cen elektřiny, který se zákonitě musí promítnout do ceny akcií. Doporučení proto zní: nakupujte. Naopak doporučení mnoha polských a západoevropských analytiků je přesně opačné: dejte od akcií ČEZ ruce pryč, a pokud nějaké máte, raději je včas prodejte. Největším optimistou je v tuto chvíli analytik Jan Raška z Fio banky, který očekává růst hodnoty akcie ČEZ ze současných 570 korun až na téměř 700 korun. Podle něj se skokový nárůst na velkoobchodním trhu s elektřinou začne promítat do růstu zisku. Zatímco loni mohla Skupina ČEZ dle odhadů vydělat zhruba 13 miliard korun, v roce 2022 by to podle Raškova odhadu mohlo být až 30 miliard. ČEZ tedy bude moci vyplácet vyšší dividendy a akcie porostou.

Nyní pohled na opačnou stranu. Známé bankovní domy Morgan Stanley a J. P. Morgan tvrdí, že akcie ČEZ nestojí ani za 500 korun. Jejich analytici varují před vládou vynucenou dostavbou nových jaderných bloků, která může investici do akcií ČEZ znehodnotit. Zmiňují také možné dělení energetické skupiny na dvě části, přičemž jednu by stoprocentně ovládl stát; ostatní akcionáři na tom prý mohou prodělat. Do třetice varují, že nedávný růst cen elektřiny se může brzy obrátit v pokles.

Dlužno dodat, že z české perspektivy vše vypadá přesně naopak: vedení ČEZ odmítá investovat do nových bloků bez státních garancí, dělení by (podle místních analytiků) hodnotu pro akcionáře zvýšilo a na pád cen elektřiny to v dohledné době nevypadá. Nicméně i mezi českými analytiky lze narazit na skeptiky, například ve společnosti Patria Finance. Tamní analytici stále operují s cílovou cenou 526 korun. „Proč patříme mezi skeptiky? Jsme o něco pesimističtější ve výhledu na ceny elektřiny i povolenek než kolegové z jiných společností. Dále je tu riziko dostavby jaderných bloků. Jedná se o velmi drahý projekt s nejistou návratností a mnoha neznámými parametry. Trh nemá rád nejistotu, proto toto riziko zahrnuje do kurzu akcie,“ uvedl Ondřej Martínek z Patria Finance.

Pro úplnost dodejme, že tato „střelba od boku“ se netýká jen posledních měsíců. „Před pěti lety se stalo, že analytici Goldman Sachs vydali nákupní doporučení pro ČEZ s cílovou cenou 707 korun. O jeden den později přišla švýcarská UBS s cílovkou 450 korun a doporučením prodat. Od té doby analytikům a jejich doporučením nevěřím,“ poznamenal Jaroslav Šura, člen zatím nepočetné skupiny Čechů, pro které se investování do akcií stalo hlavním povoláním a zdrojem příjmu.

Konspirační teorie

Ale zpět k polským analytikům. Jejich vliv je dán tím, že polská vláda do země (chytře) nalákala velké globální banky. Citibank, Morgan Stanley, J. P. Morgan, Credit Suisse, UBS i další finanční skupiny umístily své středoevropské centrály ve Varšavě. Zaměstnaly zde tisíce lidí - včetně akciových analytiků. Michal Šnobr, který začínal jako akciový analytik u J&T Banky, ale dnes je hlavně aktivistickým investorem a zástupcem majitelů více než jednoprocentního podílu v ČEZ, upozorňuje na nezdravě úzké vazby polských analytiků na tamní penzijní fondy. Zatímco české penzijní fondy jsou až zbytečně konzervativní a nakupují hlavně státní dluhopisy, ty polské jsou významným hráčem na středoevropských akciových trzích.

Vydělali jsme hodně. ČEZ prodal Shellu podíl ve výrobci baterií sonnen

Pro polské penzijní fondy byl ČEZ atraktivní do září roku 2011. Poté byl vyřazen z hlavního indexu varšavské burzy a nastal výprodej, který pokračuje dodnes. Zmíněné fondy následně začaly na přání vlády skupovat akcie PGE a jiných polských energetických společností. „Problém je, že fondy nakoupily akcie PGE za 15 až 20 zlotých a dnes se obchodují jen za 12 zlotých. Účastníci fondů jsou neklidní a vláda také, protože letos v zemi budou parlamentní volby,“ připomíná Šnobr.

Právě tady prý máme hledat příčinu, proč polští analytici zpravidla radí prodávat akcie ČEZ a nakupovat domácí PGE. Člověk nemusí být analytik, aby pochopil, že s ohledem na vysoký podíl tepelných elektráren, zdražování emisních povolenek, vládou vynucené investice do nových uhelných bloků i nedávno obnovenou regulaci cen elektřiny pro maloodběratele by se měl nákupu akcií polských energetických firem obloukem vyhnout.

Nevyšlo 14 tipů z 18

Ani analytici zkrátka nejsou neomylní. Kritici jim občas připomínají jejich největší přešlapy a trapasy. Tak například: v říjnu roku 2001 radilo 16 známých analytiků nakupovat akcie (tehdy již krachující) energetické skupiny Enron. Například Richard Gross z Lehman Brothers tvrdil, že „tato akcie se z pádu rychle zotaví“. Žádný z jeho kolegů tehdy nedoporučoval akcie Enronu prodat, dokud mají aspoň nějakou cenu.

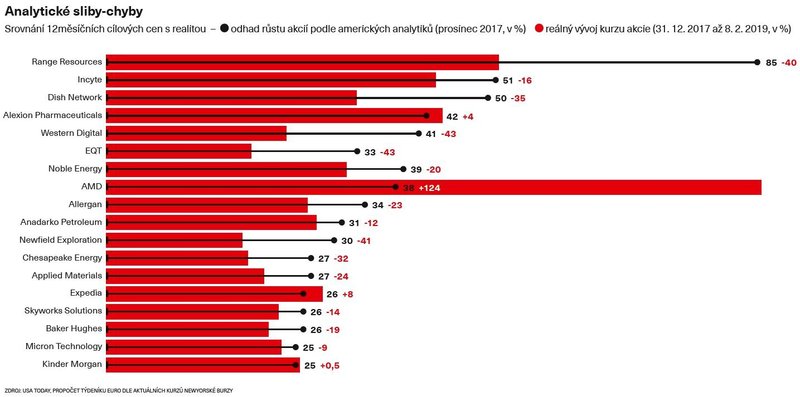

Stejně tak si burzovní analytici nedokázali v závěru roku 2017 představit, že by akcie v nadcházejícím roce mohly klesat. V poslední den roku 2017 přinesl web deníku USA Today přehled 18 akciových titulů z indexu Standard & Poor's 500, které měly v následujících dvanácti měsících růst o více než 25 procent. Tedy aspoň podle konsenzu analytiků. Ti vsadili na zdánlivě atraktivní akcie technologických, těžařských a farmaceutických firem - a netrefili se. Z doporučených 18 společností jich 14 zaznamenalo pokles ceny, jedna stagnovala a pouze tři doopravdy rostly. Nic na tom nemění ani to, když místo nízkých cen akcií z loňského prosince použijeme pro srovnání aktuálnější, a tedy příznivější únorové ceny. Nejvíce doporučovaná příležitost - těžební společnost Range Resources - vykázala namísto slibovaného růstu o 85 procent pokles o 40 procent.

Také další údajné „investiční hity“ jako EQT, Western Digital a Newfield Exploration v praxi přinesly více než 40procentní znehodnocení vložených peněz. Ze všech 18 doporučených akciových titulů přinesl mimořádný výnos pouze jeden - výrobce mikroprocesorů AMD s růstem o 124 procent. Tady realita překonala i nejbujnější fantazii, průměr odhadu analytiků vycházel na plus 38 procent.

Zdá se tedy, že s doporučeními akciových analytiků je to podobné jako s předpovědí počasí. Někdy se vyplatí dát na jejich radu, jindy to zkrátka nevyjde. Nicméně investovat peníze naopak, než tito experti tvrdí, může být stejně zrádné a nebezpečné jako investovat přesně podle jejich doporučení.

Přečtěte si také: