Skupina Arca Capital nekonsolidovala své finanční výsledky a dotazy na výši celkového zadlužení nikdy neměla ráda. Pandemie postupně ukazuje, kdo je nahý. Je to výsledek spekulativní bubliny, která rostla (a ještě roste) na tuzemském trhu. Investoři vyhladovělí po výnosu a po letech konjunktury často zapomínají, že existuje nějaké riziko.

„S ohledem na současnou koronavirovou situaci se obávám dalších defaultů,“ řekl týdeníku Euro Martin Řezáč, předseda Asociace pro kapitálový trh a šéf lokální pobočky Erste Asset Management. Emise korporátních dluhopisů malých či středních firem bez ratingu a bez odpovídajícího kapitálového krytí a také s rizikovým byznys modelem Řezáč považuje za nebezpečné hlavně pro „typické retailové investory“. Právě oni jsou však nejčastějšími kupujícími.

Jak je vidět například ze seznamu věřitelů zkrachovalé firemní skupiny EMTC

podnikatele Tomáše Bárty – za stovky tisíc korun nakupovali lékaři či doktoři

práv nebo i vědci. „Slib nadstandardního úrokového zhodnocení ani zdaleka

nekompenzuje riziko ztráty investované jistiny,“ dodává Řezáč.

Vysoké „fíčko“

Bondy ráda vydává například brněnská skupina DRFG Davida Rusňáka. V

minulosti je hrnula na trh i další brněnská skupina Českomoravská realitní,

která však alespoň poslední emisi má zajištěnou majetkem mateřské firmy. Obě

firmy zprostředkovatelům nabízejí velmi vysoké odměny za prodej svých cenných

papírů – chtějí je prostě prodat.

Skupina DRFG nabídla veřejnosti nedávno dluhopisy přes své dceřiné firmy

DRFG Telco Bond 5G či DRFG Invest Management. Druhá jmenovaná vydala pětileté

dluhopisy za 150 milionů, respektive 195 milionů korun s ročním výnosem pět

procent. Bondy jsou nekryté a firma, která je vydává, vznikla nedávno a

nevykazuje žádnou činnost, takže v případě problémů se nad ní zavře voda a investor

nedostane nic. Leda že by ho uspokojila mateřská firma, která dosud vykazovala

slušné výsledky.

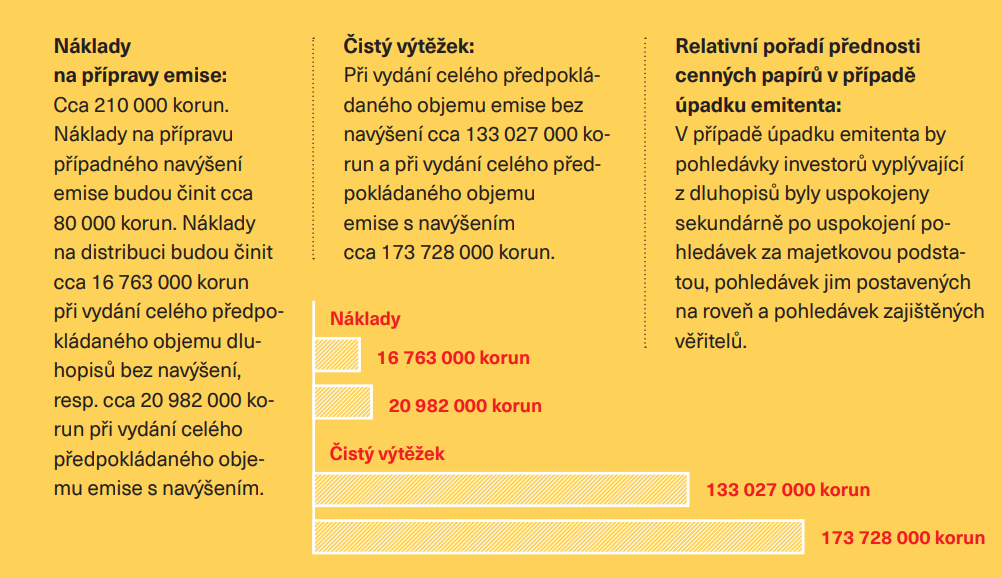

Navíc náklady na vydání a distribuci u těchto emisí přesahují deset procent. Konkrétně u zmíněného dluhopisu „emitent očekává celkové náklady související s veřejnou nabídkou nabízených dluhopisů kolem 16 973 000 korun (bez DPH), respektive kolem 21 272 000 korun (bez DPH) v případě vydání celého předpokládaného objemu dluhopisů“, stojí v prospektu.

Na trhu je to však, zdá se, rozšířená praxe. „Naše celkové náklady na

financování jsou srovnatelné s jinými, mnohdy výrazně většími českými emitenty.

Co se týče oblasti distribuce – zde po našich partnerech požadujeme, aby se o

investory permanentně starali a pravidelně jim poskytovali žádoucí informace,

čemuž přísluší náležité náklady,“ hájí se hlavní analytik DRFG Pavel Zahradil.

Podle obchodního ředitele Conseq Investment Management Lukáše Váchy jsou při

pětiletých dluhopisových emisích obvyklé náklady na vydání, právní služby a

distribuci zhruba pět procent. Problémem podle něho je, že investoři v Česku

primárně chápou dluhopis jako něco bezpečného, co nese pravidelný garantovaný

výnos.

„U dluhopisů většiny těchto společností máte výnos kolem pěti či šesti procent, ale nesete plné akcionářské riziko,“ říká. Jsou to nově založené firmy, aby nemusely reportovat historické výsledky, a vypůjčené peníze předají jen dál do skupiny. „Nikdo za nic neručí a investoři myslí, že mají garantovaných pět procent. Je to ale trochu past na investory,“ dodává. Conseq vydává rovněž korporátní dluhopisy a rozprodává je svým klientům.

Nicméně rizikové bondy bez zajištění by měly podle něho nabízet zhodnocení o

pár procentních bodů vyšší. Že bondy vydává účelově založená společnost, však

není podle Váchy zase tak neobvyklé a Conseq to dělá také, ale tato entita má

většinou garanci mateřské firmy, která by v případě nesplácení investory

uspokojila. U zmiňovaného prospektu dluhopisů firmy ze skupiny DRFG však žádné

podmínky, které by měl emitent dodržovat, nejsou. Jde například o požadavek

maximální výše zadlužení vůči vlastní ekvitě.

„Celkové účetní zadlužení se dle konsolidované uzávěrky ke konci roku 2019

pohybovalo na úrovni 83,45 procenta, to reálné kleslo oproti minulému roku na

68 procenta. Riziko redukuje fakt, že DRFG drží hotovost ve stovkách milionů

korun a financuje se výhradně přes dluhopisy s delší splatností, než je na trhu

obvyklé,“ říká Zahradil, který ve své úvaze zřejmě počítá s nárůstem cen

nemovitostí od loňského roku.

Právě vývoj ceny nemovitostí je pro vysoce zadlužené realitní skupiny určující. Když se jim daří, díky obrovské finanční páce realizují dvojciferný výnos, přičemž investoři nesou stejné riziko, ale dostanou jen pět procent. A když se jejich byznys nepovede – jak se to stalo například v případě Arca Capital –, tak se za nimi zavře voda a uspokojení se bude pohybovat například jen na úrovni deseti procent nominální hodnoty.

Investor kvůli tomu často nevidí, jak je skupina, které své peníze půjčuje,

celkově zadlužená. Případ Arca Capital je tady nejvýmluvnější, jelikož u ní

zřejmě celkové zadlužení dosahovalo zhruba sta procent. Když se daří, tyto

firmy díky obrovské finanční páce realizují dvojciferný výnos, přičemž

investoři nesou stejné riziko, ale dostanou jen pět procent. A když se jejich

byznys nepovede – jak se to stalo nyní –, emitent zmizí a uspokojení se bude

pohybovat například třeba jen na úrovni deseti procent nominální hodnoty.

Česká národní banka od začátku roku schválila přes třicet emisí firemních

bondů. K tomu vydávají firmy neveřejné nabídky, a to tak, že dluhopisy nabízejí

méně než 150 investorům nebo hodnota emise nedosahuje milionu eur. Prospekty se

výrazně liší co do „smysluplnosti“ projektu i podmínek zhodnocení a zajištění

pro investory. Mezi nejaktivnější emitenty patří zmíněné DRFG a Českomoravská

nemovitostní, dále rovněž brněnská e-Finance podnikatele Miroslava Paly či

investiční skupina Portiva.

Do náruče mesiáše

Dluhopisové emise neprůhledných firem jsou nepřijatelné pro institucionální

investory. „Oběti“ se tak většinou najdou mezi retailem. „Uváděný příklad

dluhopisu skupiny DRFG je typickým typem cenného papíru, který bychom si do

portfolií našich klientů či podílových fondů nikdy nekoupili,“ říká Řezáč z

Erste Asset Management.

Podle něho jsou podobné dluhopisy často spojeny s nadprůměrnými distribučními náklady a s „ne příliš kvalitním prodejním procesem firem“, které působí mimo regulaci standardních bankovních skupin či renomovaných investičních společností. „Bohužel nízkoúrokové prostředí žene řadu investorů do náruče podobných mesiášů, kteří těží z nízké investiční erudovanosti tohoto národa a hladu po absolutním výnosu,“ dodává.

Podle oslovených finančních poradců je důvod nízkého úročení ještě jeden. Má

paradoxně firmě dodat zdání normálnosti, protože výnos kolem 15 až 20 procent,

který by odpovídal riziku u malých emisí, je pro většinu – i retailových –

investorů podezřelý a dluhopis by si nekoupili. Z psychologického pohledu je

pak pro investory lákavé, že za nákup dluhopisu se neplatí žádné vstupní

poplatky a že investice ve svém průběhu nekolísá – dostávají pravidelný výnos.

Emitenti se také rádi ohánějí Českou národní bankou, která však schvaluje

prospekty jen po formální stránce a neručí za udržitelnost projektu. Poradci

pak tyto papíry rádi prodávají, protože provizi kolem deseti procent jinde

nezískají a často si sami myslí, že jde o dobrou investici. Tento koktejl pak

tvoří směs, která může vybuchnout.

Výbuch by přitom mohl přijít velmi brzo, protože zejména v sektoru

hotelových nemovitostí či kanceláří došlo kvůli covidu-19 k výpadku příjmů,

který může některé firmy zlikvidovat. Záleží znovu na míře zadlužení. „Hodně

zadlužené společnosti to ustát nemusejí a nemusí se jednat ani o žádný propad

cen nemovitostí,“ myslí si Vácha. Když totiž cena nemovitostí neroste a zadlužení

firmy se blíží stu procent, pak výnosy nemusejí vykompenzovat náklady na

obsluhu dluhu.