Debata o tom, zda je pro stabilní ekonomický růst lepší model, který se při financování rozvoje více opírá o kapitálový trh, anebo naopak ten, který je založen na bankách, je extrémně stará. Každá krize je přitom příležitostí k tomu, aby se spor znovu rozvířil. Převaha v každém dalším kole se pochopitelně přesunuje podle místa, kde poslední krize vznikla a jaký model financování tam převažuje. Howard Davies ve svém příspěvku klade velký důraz na strukturální rozdíly mezi finančními sektory jednotlivých zemí a vysvětluje jimi snahu Velké Británie najít „domácí“ řešení, které jejímu finančnímu sektoru bude lépe odpovídat.

Peníze z ničeho

Navzdory běžnému ekonomickému povědomí a dvěma ekonomickým teoriím, že banky mohou poskytovat půjčky jenom tehdy, když získají odpovídající depozita od firem či domácností, anebo je mají kryté rezervami centrální banky, existuje třetí a velmi starý názor, že komerční banky jsou schopny vytvářet „peníze z ničeho“, aniž by samy bankovky tiskly (toto právo je vyhrazeno centrálním bankám).

Tím se liší od nebankovních finančních institucí, třeba podílových investičních fondů, kde je kapitál investiční společnosti striktně oddělen od spravovaného majetku, nebo nefinančních společností, které si musejí půjčit od bank, vydat dluhopisy nebo akcie. Ty na rozdíl od bank legálně „peníze z ničeho“ vytvořit nemohou.

Mocného zastánce získala „credit creation theory of banking“ v podobě britské centrální banky Bank of England, jejíž ekonomové před dvěma lety na toto téma publikovali vlivnou studii. Je ovšem velmi stará a má slavné tatínky, mimo jiné Knuta Wicksella, Josepha Schumpetera či Irvinga Fischera. Poslední zmiňovaný se ve třicátých letech minulého století pokoušel prosadit tzv. Chicago Plan, který by povolil pouze emisi úvěrů 100procentně krytých rezervami, čímž reagoval na velkou hospodářskou krizi. Nejdříve teorii zastával i John Maynard Keynes, aby ji za pár let poté opustil a do zbytku života zpochybňoval, kudy chodil.

V méně drastické podobě se promítla do připravovaného opatření Bank of England, které povede k faktickému oddělení retailového od investičního bankovnictví tamních velkých bankovních domů, včetně jejich zahraničních operací. Británie, která za veřejné peníze daňových poplatníků musela zachraňovat několik velkých bank (včetně Royal Bank of Scotland, kterou nyní Howard Davies vede), by tímto krokem chtěla dosáhnout toho, aby klienti „retailových bank“ byli ochráněni před případným bankrotem investiční a mezinárodní části dané instituce nejen jako držitelé vkladů a uživatelé běžných bankovních služeb (platební styk), ale i jako daňoví poplatníci.

Pro banky to znamená nejen podstatný administrativní problém v podobě separování příslušných aktivit včetně informačních systémů a účetních okruhů, systémů řízení rizik, ale i rozdílné požadavky na kapitál (s vyššími nároky na retail). Celková kapitálová náročnost se tak zvýší, včetně nároků na regulaci ze strany bankovního dohledu. Bankám to samozřejmě není po chuti.

Ve vypjaté podobě stojí nová monetární teorie za současným „Vollgeld“ referendem ve Švýcarsku, jehož cílem je možnost vytváření „peněz z ničeho“ zapovědět bankám vlastněným soukromým kapitálem.

Experiment v Německu

Nechme ale teoretické disputace stranou. V jedné maličké německé bance si před necelými třemi lety zkusil profesor bankovnictví na univerzitě v Southamptonu, dr. Werner, ověřit, jak vznikají peníze, empirickým experimentem. Ten trval od začátku do konce nějakých 35 minut. Krok za krokem porovnával, co se děje při poskytování úvěru, který byl připsán klientovi na jeho právě založený účet, a jak je pohyb zachycen v bankovním informačním systému a v bankovních výkazech.

Podstatné a nezpochybnitelné je, že důsledky prasklé úvěrové bubliny v zemích, které jsou na bankovním financování závislé, pro ekonomický růst bývají kruté a způsobují dlouhotrvající recesi.

Vyšlo mu, že pouze jedna ze tří zmíněných teorií je potvrzena také empiricky, a sice ta, že banky poskytují úvěr „z ničeho“, a to i na úrovni mrňavé komunální banky. Je až roztomilé, že si nechal od manažerů banky písemně potvrdit, že mu připsali na účet peníze z půjčky, aniž na to měli nějaké zdrojové krytí.

O tom, která z teorií snáší lépe empirické testy, se bude velmi odborně diskutovat ještě dlouho. Podstatné a nezpochybnitelné zjištění je, že důsledky prasklé úvěrové bubliny v zemích, které jsou na bankovním financování závislé, pro ekonomický růst bývají kruté a způsobují dlouhotrvající recesi. Banky jsou nesporně schopny přispívat ke vzniku bublin a prohlubovat ekonomický cyklus svými nároky na bonitu úvěru při jeho poskytování. V časech konjunktury jsou ke klientům vstřícnější a v časech recese zpřísňují.

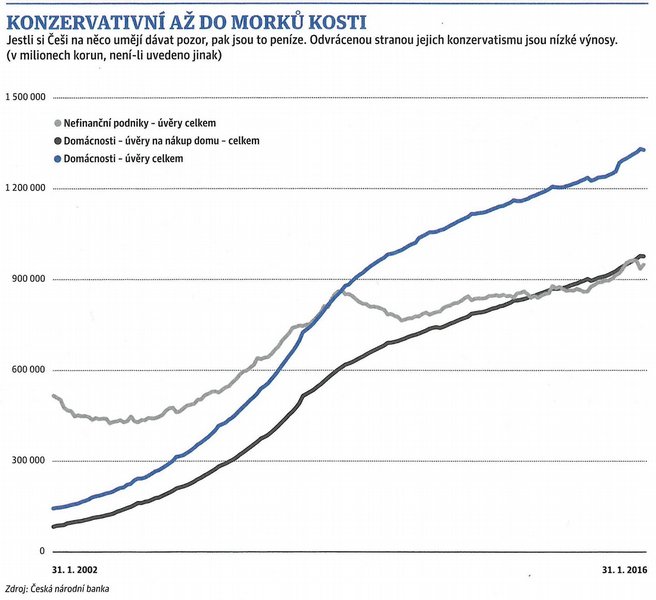

Můžeme se dlouho bavit o tom, co byl konkrétní „spouštěč“ bankovní krize v Česku na konci 90. let minulého století. Nezpochybnitelné ale je, že měkká úvěrová politika tehdejších polostátních komerčních bank vůči nefinančním podnikům v kombinaci s fixním kurzem koruny přispěla k růstu agregátní poptávky uspokojované na vrub velmi rychle rostoucího deficitu obchodní bilance i běžného účtu.

Za nerovnováhu se vždycky platí. Česko mělo to štěstí, že vláda dokázala za cenu nárůstu vládního dluhu bankovní systém rekapitalizovat, aniž zažila kuratelu zahraničních věřitelů a jakkoli se dotkla střadatelů. Devadesátá léta ovšem vyléčila národ i z ochoty investovat do rizikových projektů formou akciového kapitálu a všechny státem podporované projekty typu penzijního spoření ve třetím pilíři byly konstruovány jako super bezpečné, garantované, a tedy i nízko výnosné.

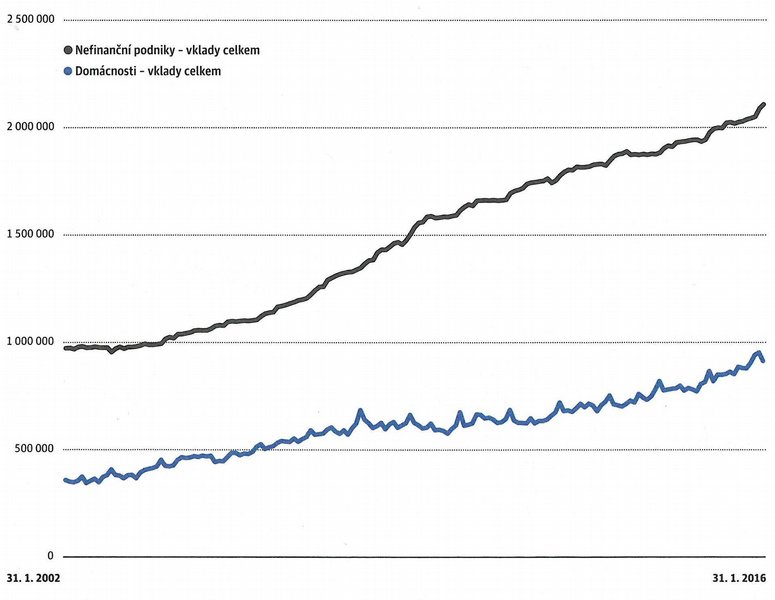

Musíme ještě hodně přemýšlet o systému financování ekonomického rozvoje v Česku, který rotuje kolem bank, jež jsou sice v zahraničním vlastnictví, ale jsou opatrné a lidé jim důvěřují. Většinu úspor držíme na bankovních depozitech se symbolickým úrokem a zlobíme se, že banky vydělávají na poplatcích a posílají dividendy do ciziny.

Nic z toho ovšem nestačí na změnu chování domácností, pokud jde o umísťování úspor do rizikovějších, ale dlouhodobě výnosnějších alternativ k bankovním vkladům, a firemního sektoru, pokud jde o financování svého rozvoje. Celá tahle země je z pochopitelných důvodů kulturně a historicky averzní k riziku, že ani nevnímáme odvrácenou stranu téže bezpečné mince. Tou je pomalý růst.

Čtěte také: