Francouzská politička Léonore Moncond’huyová zažila v červnu fenomenální

úspěch. Teprve třicetiletá členka strany zelených výrazně porazila dosavadního

starostu města Poitiers Alaina Claeyse, který za socialistickou stranu řídil

radnici tři předchozí volební období.

Její úspěch je ukázkou „zelené vlny“ ve francouzské politice, která se

valila v posledních krajských volbách městy jako Marseille, Lyon, Bordeaux a v

menší míře i Paříží. Moncond’huyová například hned zastavila stavbu nové

administrativní budovy, která nesplňuje standardy udržitelnosti, a chce také

zamezit rozšiřování městské zástavby do krajiny, aby ochránila zemědělskou

půdu.

„Můj předchůdce říkal, že část městských investic musíme vyhradit na ekologii, ale mně to nedává smysl. Všechny investice musí zahrnovat ekologickou dimenzi,“ prohlásila pro list Politico.

Regulace v plenkách

Dění ve francouzských městech má obdobu v dalších členských státech i v

aktivitách Evropské komise. Prostředky z masivního fondu obnovy, na němž se

nedávno shodli představitelé sedmadvacítky, mají do velké míry putovat právě na

ekologické investice. Unie už nyní pracuje na standardech pro vydání „zelených“

a „sociálních“ bondů, které jí umožní půjčit si velkou část z celkových 750

miliard eur.

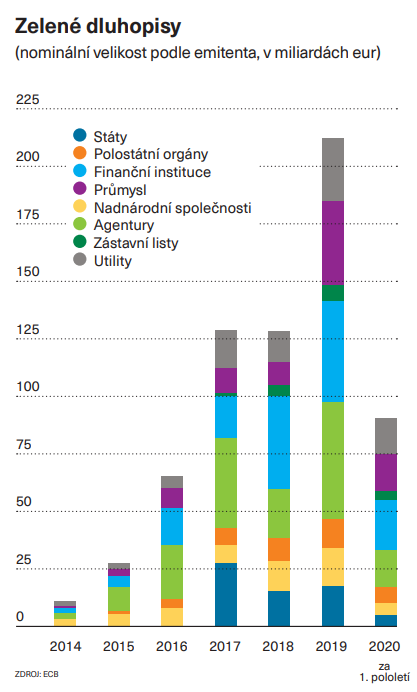

Evropa tak má nakročeno, aby se stala největším vydavatelem zelených dluhopisů na světě. Podle agentury S&P Global Ratings by objem dluhopisů vydaných sedmadvacítkou příští rok mohl dosáhnout 225 miliard eur. Přitom loni byly na celém světě vydány zelené dluhopisy v objemu 258 miliard eur. Využít toho se už chystají velcí hráči.

Mají banky více podporovat udržitelné investování?

„Společenská poptávka i nutnost na klimatickou změnu reagovat tady neoddiskutovatelně je. Reakce musí být zároveň i vyjádřením zodpovědnosti za další vývoj naší planety a je to i další byznysová příležitost,“ řekl týdeníku Euro generální ředitel Citibank pro Českou republiku Michal Nebeský.

Americká bankovní skupina Citigroup chce mít do roku 2025 globálně ve

financování udržitelné ekonomiky zhruba 250 miliard dolarů. Jedná se o odvětví

jako obnovitelná energie, zelené budovy, udržitelné zemědělství, zadržování

vody v krajině, čištění vody nebo udržitelná doprava.

„Tyto věci mají v sobě potenciál, ale nikoli ten potenciál, že jsou

sponzorovány vládou,“ dodává Nebeský. Jako příklad uvádí solární energii, která

ještě nedávno nebyla bez dotací udržitelná, ale dnes už se do této fáze

dostala.

Důležitou součástí evropského snažení jsou i rozsáhlé zelené regulace, které

mají zajistit, aby do environmentálních projektů šlo více peněz a také aby se

více ekologicky chovaly samotné finanční společnosti. Citigroup si je toho

vědoma a už nyní sleduje, jaký dopad má její úvěrové portfolio na životní

prostředí.

Finanční firmy, které spravují peníze pro své klienty, mají mít v Evropské unii od března příštího roku povinnost vyčíslovat a zveřejňovat, jaký mají jejich aktiva environmentální vliv. Regulace bude platit pro firmy působící v Evropské unii, ale má do budoucna ambici fungovat globálně. Je to první velký regulační krok v rámci evropské klimatické agendy a týká se odvětví správy aktiv o globální hodnotě 89 bilionů dolarů. Cílem je zajistit dostatek peněz, aby se starý kontinent stal do roku 2050 klimaticky neutrálním.

Dnes zatím – jak přiznávají finančníci i regulátoři – ještě nikdo přesně

neví, jak bude oceňování a kvantifikování environmentálního rizika fungovat.

Nejsou ještě spolehlivá dostupná data, aby takový druh regulatorních výkazů

mohl vůbec vznikat.

Z desítek požadavků, které figurují v současném evropském návrhu, by měli

správci peněz v reportech přesně uvádět například uhlíkovou stopu svých

investic, spotřebu energie z neobnovitelných zdrojů v gigawatthodinách ve

váženém průměru, celkové množství metrů krychlových vody, která z firem

neputuje do čistíren, či podíl investic s negativním vlivem na ohrožené druhy.

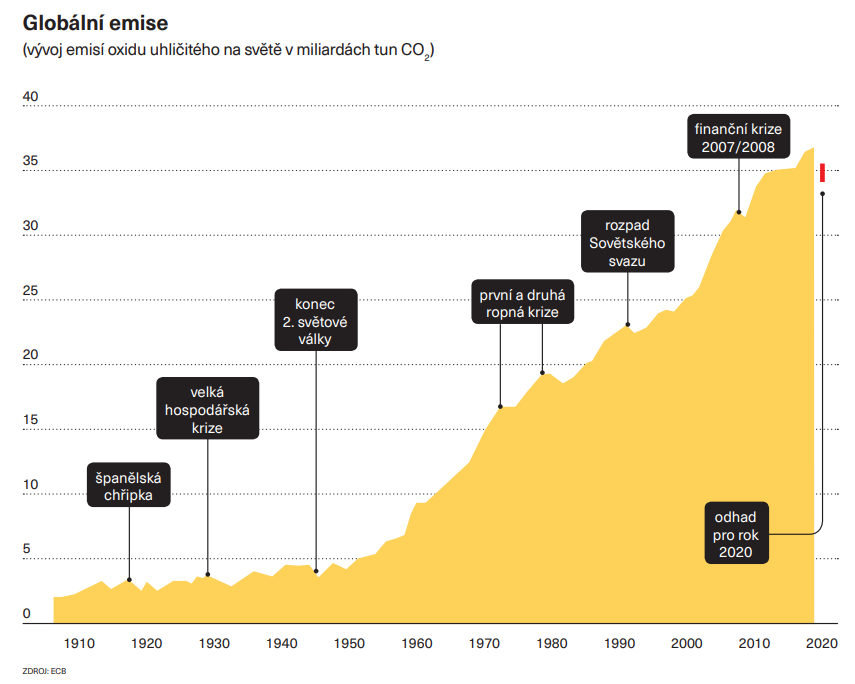

Správce aktiv čekají krušné časy, protože environmentální regulace má být v

Evropě mnohem rozsáhlejší a velkou úlohu v ní mají hrát centrální banky. Například

podle členky výkonné rady Evropské centrální banky a profesorky ekonomie na

univerzitě v Bonnu Isabely Schnabelové je třeba při přechodu na nízkouhlíkovou

ekonomiku zavést kromě zdanění produkce oxidu uhličitého i hlubší a zelenější

finanční trh. Ozeleněním má na mysli hlavně výraznou podporu vydávání zelených

dluhopisů, které prosazuje Evropská unie.

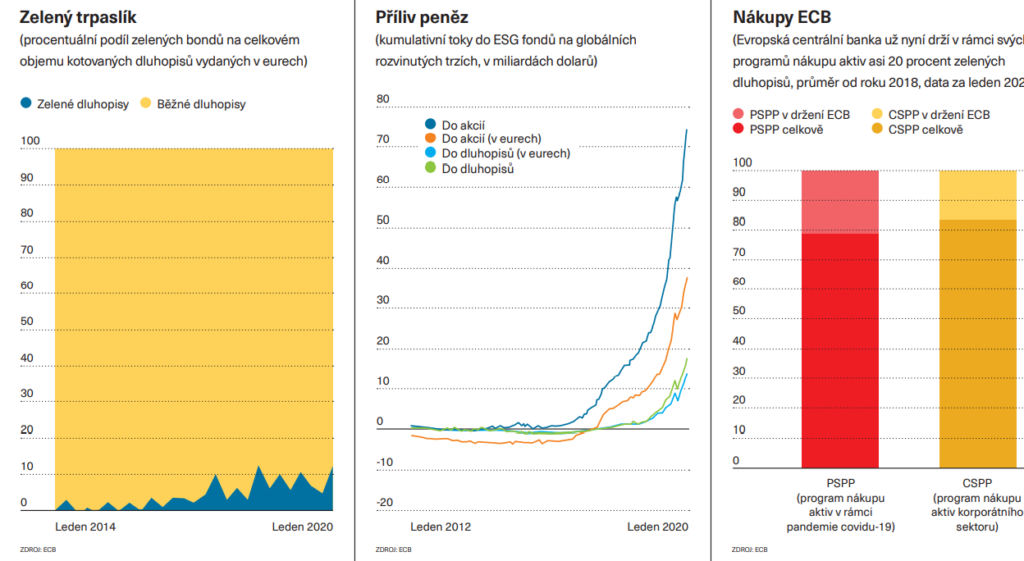

Podřízený dluh

Tento trh je zatím marginální a panuje na něm řada nejasností. Jak říká viceguvernér Marek Mora, není vůbec zřejmé, co považovat za zelené bondy a jak se budou prodávat. Toto riziko má i svůj název – greenwashing. Spočívá v tom, že upisovatelé vydávají za „zelené“ i cenné papíry, jejichž přínos pro planetu je velmi sporný a finance putují jinam.

Například španělská banka BBVA vydala v červenci emisi zelených hybridních

bondů v objemu jedné miliardy eur, která může být podle prospektu použita nejen

na financování environmentálních projektů, ale také na pokrytí ztrát, které

banka může utrpět v případném dalším vývoji krize.

„Je jasné, že výtěžek z těchto dluhopisů lze využít na splacení jiných dluhopisů,“ uvedl analytik agentury Fitch Ratings Mansur Hussain pro magazín Institutional Asset Manager. Podle něho přichází na trh více rizikovějších zelených bondů, protože poptávka po tomto druhu aktiv nesmírně roste. Zelené podřízené dluhopisy, kdy je investor v případě krachu emitenta uspokojen až na posledním místě, vydala v červnu 2020 také italská pojišťovna Generali.

Podle organizace Climate Bonds Initiative, což je největší sdružení, které

se dlouhodobě zelenými bondy zabývá a certifikuje je, nesplnilo v letošním roce

standardy udržitelnosti společnosti osm procent vydaných zelených cenných

papírů. Tyto dluhopisy v hodnotě zhruba 8,8 miliardy dolarů tedy nějakým

způsobem klamaly investory. Byla mezi nimi například čínská emise, která měla

financovat „čisté uhelné projekty“, třebaže uhlí podle evropské (i čínské)

taxonomie kritéria zelenosti nesplňuje.

Dynamicky rostoucí trh se zelenými dluhopisy (vydat zelené bondy ve výši až

11 miliard eur hodlá letos i německá vláda) je stále ještě v plenkách, a než se

vytříbí standardy, zatím může do finančního systému přinést spíše více rizika a

nejistoty. Nově ustavené standardy „zelenosti“ plně prověří teprve další

finanční krize.